新型コロナウイルスの影響で、自宅で副業を始める方が増えているというニュースをよく耳にするようになりました。

まさにこれから副業を始めようとしている方もいるでしょう。

事業が軌道に乗って年間所得が20万円を超えると確定申告が必要ですが、確定申告の手続きは非常に煩雑なこともあり、毎年書類作成に頭を悩ませるという方も多いと思います。

フリーランスなどの個人事業主の中には自宅を事務所にしているという方も多いでしょう。

副業にしろ個人事業主にしろ、自宅で業務する場合、業務で使っている光熱費や水道料金、電話料金などはどうしていますか?

面積や時間で私用と案分して経費に計上できるのですが、他の経費は上手に計上できているのでしょうか?

新型コロナウイルスの影響もあり、少しでも節税したいと思っている方は多いでしょう。

しかし、「できるだけ全て経費に入れたい」と思っても計上できる経費はさまざまです。

計上できないものまで申告してしまったり、金額が不自然だったりすると税務調査が入る可能性もあります。

そういったこともあり、確定申告の時期になると憂鬱になる個人事業主もいるでしょう。

一方で、自宅で業務している個人事業主の中には、意外な方法で上手に節税している方もいるかもしれません。

そこで今回、バーチャルオフィス『レゾナンス』を運営する株式会社ゼニスは、自宅で業務している個人事業主(副業を含む)を対象に、「確定申告時の節税についての調査」を実施しました。

自宅で業務する個人事業主は確定申告の際何に悩んでいる?

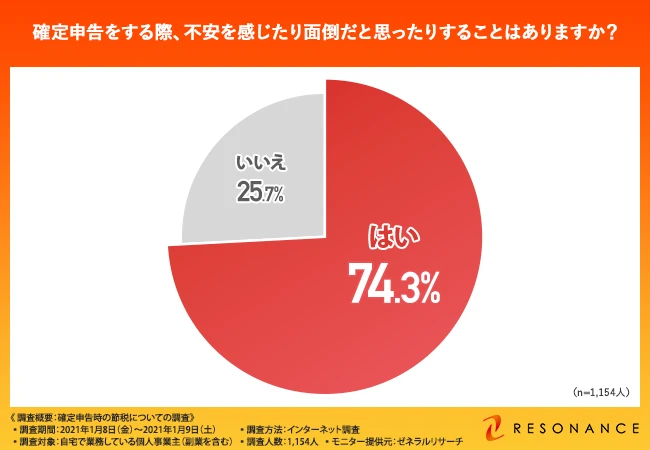

確定申告をする際に、不安なことや面倒なことはあるのでしょうか?

まずはその辺りから聞いていきましょう。

「確定申告をする際、不安を感じたり面倒だと思ったりすることはありますか?」と質問したところ、実に7割以上の方が『はい(74.3%)』と回答しました。

やはり、確定申告には不安や煩わしさが付いて回ると言えそうです。

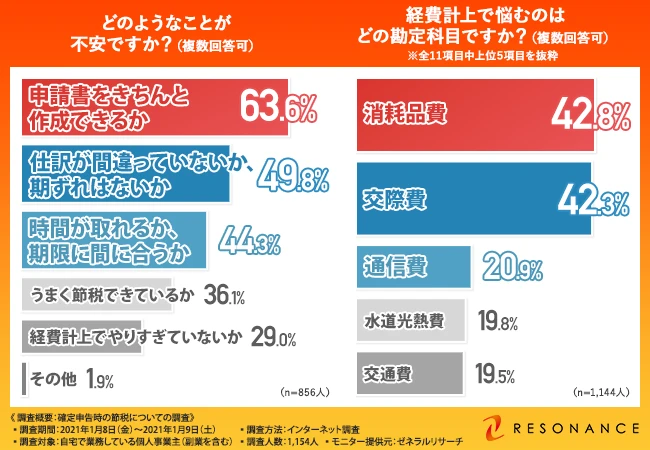

では、どのようなことが不安なのでしょうか?

前の質問で『はい』と回答した方に、「どのようなことが不安ですか?(複数回答可)」と質問したところ、

『申請書をきちんと作成できるか(63.6%)』という回答が最も多く、次いで『仕訳が間違っていないか、期ずれはないか(49.8%)』『時間が取れるか、期限に間に合うか(44.3%)』『うまく節税できているか(36.1%)』と続きました。

抜け漏れなくしっかりと申請書を作成できるかどうか不安という方が多いようです。

また、年末年始をはさむ取引などの場合に発生しやすい「期ずれ」がないか不安という方も、決して少なくないことが分かりました。

では、具体的にどの勘定項目の計上に悩まされるのでしょうか?

そこで、再びみなさんに、「経費計上で悩むのはどの勘定科目ですか?(複数回答可)」と質問したところ、

『消耗品費(42.8%)』という回答が最も多く、次いで『交際費(42.3%)』『通信費(20.9%)』『水道光熱費(19.8%)』『交通費(19.5%)』と続きました。

非常に細かくなることも多い『消耗品費』や、業務と私用の線引きが曖昧になりがちな『交際費』に悩む方が多いようです。

申告漏れや虚偽申告とならないよう、細心の注意を払う必要があるので、これらの勘定項目の計上に悩んでしまう気持ちも理解できますね。

税理士に相談している?節税するには何が重要?

経費計上で悩む勘定項目が分かりましたが、このような時は税理士などの専門家の存在が非常に頼りになりますよね。

知識や経験が豊富な専門家の力を借りることによって、煩雑で面倒な申請書の作成もスムーズに行えるでしょう。

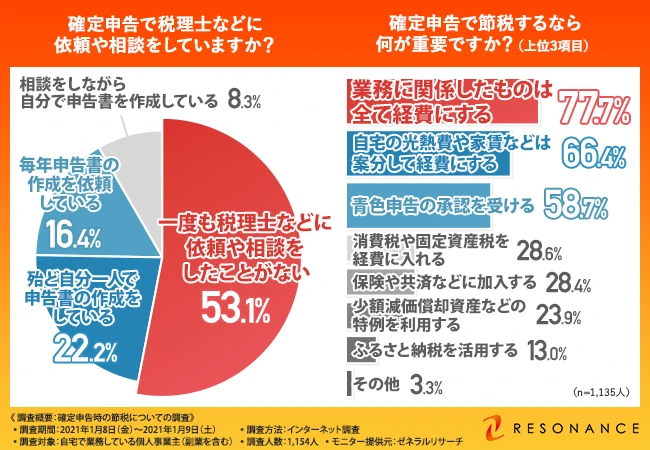

では、確定申告の際に税理士に相談している方はどれくらいいるのでしょうか?

そこで、「確定申告で税理士などに依頼や相談をしていますか?」と質問したところ、半数以上の方が『一度も税理士などに依頼や相談をしたことがない(53.1%)』と回答しました。

不安なことや悩んでしまうことも多々ある確定申告ですが、税理士の力を借りている方は意外にも少ないようです。

もしかしたら、税理士に相談したくても、相談費用などを懸念している方が多いのかもしれません。

手間や時間を取るか費用を取るか、確かに迷いますよね。

では、確定申告での節税で重要なことは何なのでしょうか?

続いて、「確定申告で節税するなら何が重要ですか?(上位3項目)」と質問したところ、

『業務に関係したものは全て経費にする(77.7%)』という回答が最も多く、次いで『自宅の光熱費や家賃などは案分して経費にする(66.4%)』『青色申告の承認を受ける(58.7%)』『消費税や固定資産税を経費に入れる(28.6%)』『保険や共済などに加入する(28.4%)』『少額減価償却資産などの特例を利用する(23.9%)』『ふるさと納税を活用する(13.0%)』と続きました。

業務で使用したものをは明確に履歴を残して、全て経費として計上することが節税への第一歩のようです。

また、事前に税務署に「開業届」と「青色申告承認申請書」を提出し、税制面で白色申告よりも優遇される青色申告の承認を受けることも非常に重要と言えることが見えてきました。

自宅で業務していても事務所は欲しい?その理由とは

確定申告の際に税理士に相談している方の割合と、節税に重要なことが分かりました。

自宅で事業を行う個人事業主にとっては、業務と私用の線引きが難しいものも多いでしょう。

自宅の他に事務所を構えれば、業務と私用で混在するようなことは起こりにくくなると思いますが、事務所を構えたい方はどれくらいいるのでしょうか?

そこで、「事業を行う中で、事務所を構えたいと思いますか?」と質問したところ、

『全く構えたいとは思わない(39.5%)』という回答が最も多かったものの、4割近くの方が『非常に構えたい(11.9%)』『安いなど条件が良ければ構えたい(24.4%)』と回答しました。

事務所を構えて事業を行いたいという方も少なくないようです。

どういった理由から、事務所を構えたいと思っているのでしょうか?

前の質問で、『非常に構えたい』『安いなど条件が良ければ構えたい』と回答した方に、「その理由は何ですか?(複数回答可)」と質問したところ、

『ビジネスに使える住所や固定電話が欲しい(35.5%)』という回答が最も多く、次いで『会社や法人を設立したい(34.1%)』『会議やセミナー、来客用に使えるスペースが欲しい(33.3%)』『特商法に基づく表記に利用できるから(17.0%)』『引っ越し時に納税地を変更する手間が省ける(15.8%)』と続きました。

常に自宅の住所を晒すリスクを回避するためにも、ビジネス用の住所や固定電話は確かに欲しいですよね。

また、個人事業主ではなく法人として事業を行いたいという方や、会議室などのスペースを確保するために事務所を構えたいという方も少なくないことが分かりました。

節税対策にはバーチャルオフィスが効果的!?

事務所を構えたいと思っている個人事業主の割合とその理由が分かりました。

とはいえ、自宅以外の事務所を構えた場合、当然ながらイニシャルコストやランニングコストがかかりますから、そう簡単な話ではありませんよね。

では、個人事業主でも構えやすいおすすめの事務所はあるのでしょうか?

そこで、「自宅業務の個人事業主におすすめの事務所を教えてください」と質問したところ、以下のような回答が寄せられました。

- 登記可能なコワーキングスペース(30代/男性/茨城県)

- バーチャルオフィス(40代/女性/東京都)

- 青色申告会(50代/男性/東京都)

- シェアオフィス(50代/男性/東京都)

複数でシェアできるバーチャルオフィスやコワーキングスペースは、個人事業主にとって大変便利ですよね。

ましてや、コロナ禍によってオフィスの規模を縮小する企業も増加している現在は、バーチャルオフィスなどのニーズも高まっているでしょう。

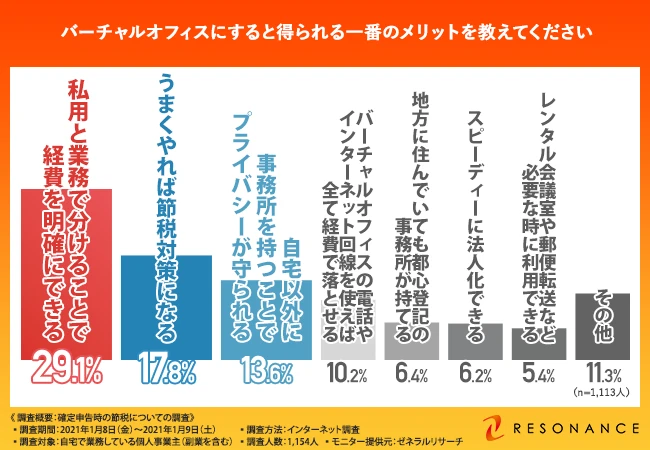

では、バーチャルオフィスを利用する最大のメリットとは一体何なのでしょうか?

そこで、「バーチャルオフィスにすると得られる一番のメリットを教えてください」と質問したところ、

『私用と業務で分けることで経費を明確にできる(29.1%)』という回答が最も多く、次いで『うまくやれば節税対策になる(17.8%)』『自宅以外に事務所を持つことでプライバシーが守られる(13.6%)』『バーチャルオフィスの電話やインターネット回線を使えば全て経費で落とせる(10.2%)』『地方に住んでいても都心登記の事務所が持てる(6.4%)』『スピーディーに法人化できる(6.2%)』『レンタル会議室や郵便転送など必要な時に利用できる(5.4%)』と続きました。

業務経費が明確化できる点が一番のメリットと思う方が多いようです。

また、節税に繋がるといったメリットもあるんですね。

なぜバーチャルオフィスが節税に繋がるのでしょうか?理由を聞いてみました。

- オフィス代を経費として計上できる(40代/女性/茨城県)

- 実際にオフィスを構えるより目に見えない実費がかからず、経費削減できる(50代/男性/宮城県)

- 固定費がかからない(50代/女性/東京都)

- イニシャルコストの削減(50代/女性/大阪府)

などの回答が寄せられました。

イニシャルコスト、ランニングコストが抑えられる上、使用料は経費に計上できますから、バーチャルオフィスは節税にも大いに貢献してくれるようです。

【まとめ】自宅業務の個人事業主にはバーチャルオフィスがオススメ!

今回の調査で、自宅で業務を行っている個人事業主は、確定申告の消耗品費や交際費といった部分で悩んでいることが明らかになりました。

ですが、専門家である税理士に相談している方は意外と少ないようです。

また、自宅業務でも事務所が欲しいと思っている方が4割近くいることが分かりました。

ビジネスに使える住所や固定電話のため、法人化のためなど、さまざまな理由があるようです。

確定申告で節税するポイントは、事前に青色申告の承認を受けること、そして業務に関わったものは全て経費として申請することであることも見えてきました。

特に、自宅の光熱費などは案分して経費にすることが重要と言えそうです。

そのためには、バーチャルオフィスで私用と業務を明確に区分するのが理想的かもしれません。

バーチャルオフィスを利用することで、私用と事業のお金の流れが明確になります。

また、バーチャルオフィスの費用は全て業務上の経費として計上し、自宅の水道光熱費や通信費も一部経費として計上すれば、かなりの節税にも繋がるでしょう。

コロナ禍は今後もしばらく続くことが予想され、個人事業主の方にとっては大変な時代となっていますが、バーチャルオフィスを上手に活用し、節税対策をしていきましょう!