個人事業主として開業するときには、開業届を提出する必要があります。所定の様式を用いることに加え、さまざまな必要書類を揃えておかねばなりません。また開業届を提出した場合、どのようなメリット・デメリットがあるのでしょうか。

ここでは、開業届の種類や提出する際の必要書類、提出のメリット・デメリットを解説。青色申告など任意で申請できる制度の書類についてもご説明しています。ご自身のケースに当てはまるものがあれば、あらかじめ準備しておきましょう。

開業届は「個人事業主」として開業するために必要

開業届は、正式には「個人事業の開業届出・廃業届出書」という名前の書類です。

個人事業を始める際や、廃業をする際にこの書類を提出します。提出しなくても罰則などはありませんが、提出することで「法的に個人事業主として扱われる」「青色申告が利用できる」などのメリットが得られます。

また個人事業主として融資を受けたり、国の補償金・補助金・助成金制度などを利用したりするときには、開業届控え(提出した証)が求められるケースがあります。

開業届には2種類ある

個人事業に関連する届け出には2種類があります。それぞれ申請内容や提出先が異なるため、違いを把握しておきましょう。

個人事業の開業・廃業等届出書

個人事業の開業・廃業等届出書は税務署に提出する書類で、一般的に「開業届」と呼ばれています。

個人事業の開業・廃業等届出書は、開業した日から1ヶ月以内に提出する必要があります。また、事務所を新設・増設・移転したときや、事業を廃止したときにも同届出書を使用します。

期限内に提出をしなくとも罰則等はありませんが、後述する「青色申告」をおこなうためには個人事業の開業・廃業等届出書の提出が必須となります。個人事業を開始する場合はなるべく速やかに提出することが望ましいでしょう。

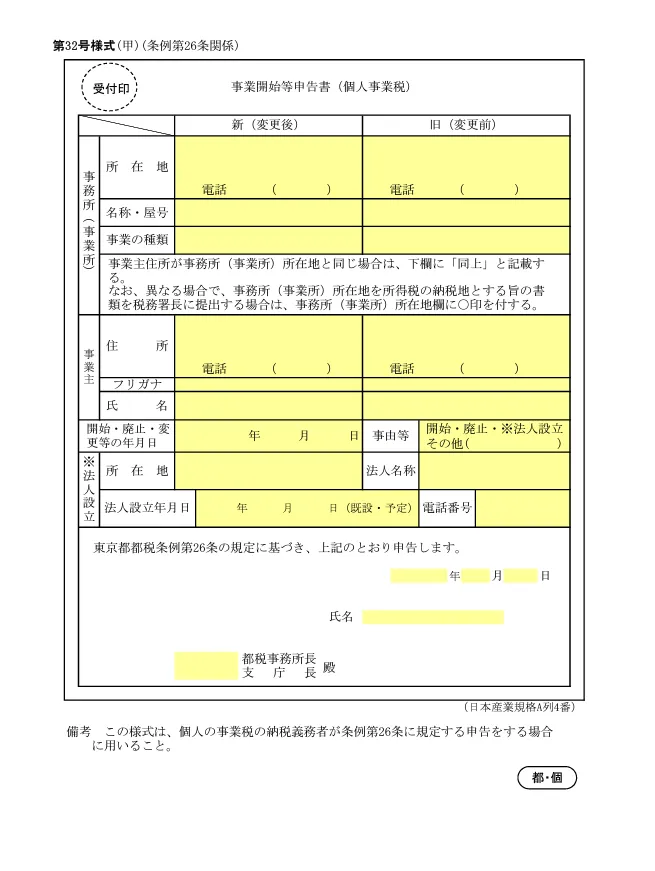

個人事業税の事業開始等申告書

個人事業税の事業開始等申告書は、地方税のうち「個人事業税」に関する申告書類です。

提出先は都道府県税事務所で、提出期限は各都道府県によって異なりますが約2週間~1カ月程度です。

個人事業の開業・廃業等届出書と同様に期限内に提出できていなくても罰則等はありませんが、早めに提出しておくことが望ましいでしょう。

また、事業所得が290万円を超えた場合、個人事業税の事業開始等申告書の提出の有無を問わず個人事業税が課せられる点にも要注意です。

開業届提出時の必要書類は?

開業届を出す場合、「納税地」を管轄する税務署へ提出します。

提出の際には以下の必要書類を準備しましょう。

開業届を提出する際の必要書類

開業届の提出時には、以下の必要書類を合わせて準備しなければなりません。

- 開業届(提出用と控えの両方に記入する)

- 個人番号が分かるもの(マイナンバーカード、個人番号通知カード、個人番号記載の住民票の写しなど)

- 本人確認書類(マイナンバーカードがある場合は不要)

- 印鑑(押印は不要ですが、書き直しの訂正印として使用する場合があります)

本人確認書類が必要な場合

個人番号が分かる書類で「通知カード」または「住民票」しかない場合は、本人確認のために以下の必要書類をいずれかひとつ準備しましょう。

- 運転免許証

- パスポート

- 公的医療保険(健康保険)の被保険者証

- 身体障害者手帳

- 在留カード など

なお、郵送提出の場合は本人確認書類のコピーを取り、開業届と合わせて提出すればOKです。

開業時に必要な開業届以外の書類

先ほどご紹介した必要書類は、「開業届のみ」を提出する際に準備すべきものです。

開業届の提出時には、以下の書類を任意で提出することもできます。

- 青色申告承認申請書

- 青色事業専従者給与に関する届出書

- 源泉所得税の納期の特例の承認に関する申請書

どのような場合に提出すべきか、順にご説明します。

青色申告承認申請書

青色申告承認申請書は、確定申告において「青色申告」をするために必要な申請書類です。

年1回おこなう確定申告には、手続きが不要な「白色申告」と、申請が必要な「青色申告」があります。

それぞれの違いを簡潔にまとめたので、比較してみましょう。

| 白色申告 | 青色申告 | |

|---|---|---|

| 条件 | なし | 3月15日までに以下を提出する ・開業届 ・青色申告承認申請書 |

| 特別控除 | なし | 最大65万円の特別控除あり (簡易簿記の場合は10万) |

| 赤字の繰越 | なし | あり(最大3年) |

| 減価償却資産の 一括経費計上ができる額 |

10万円以下まで | 30万円未満まで |

| 家族への給与の経費計上 | 配偶者なら86万円まで その他親族は50万円まで |

上限なし (「青色事業専従者給与に関する届出書」の提出が必要) |

| 経費の範囲 | 狭い | 広い (家賃、光熱費の経費計上条件がゆるい) |

| 帳簿付けと確定申告 | 単式簿記でシンプル 確定申告がかんたん |

複式簿記で複雑 確定申告で必要な書類が多い |

白色申告は申請なく利用でき、日々の帳簿付けや確定申告がかんたんな点がメリット。

一方青色申告は、申請が必要にはなるものの、特別控除や減価償却資産の一括経費計上、最大3年まで赤字を繰り越せる制度があり、節税効果が高いといえます。

家族を従業員として雇った場合の給与も、青色申告なら全額経費として計上可能です。

白色申告に比べると帳簿付けが複雑になるデメリットはありますが、その点は会計ソフトなどを利用すれば問題ありません。

青色申告は、開業をした(またはこれから開業手続きをする)個人事業主でないと申請ができません。

開業後にあとから申請することもできますが、特別な理由がない限り、開業届と合わせて「青色申告承認申請書」を提出しておくことをおすすめします。

青色事業専従者給与に関する届出書

「青色事業専従者給与に関する届出書」とは、青色申告をした人で、かつ家族・親族を従業員として雇う場合の必要書類です。

この書類を提出すると、家族・親族へ支払った給与を全額経費として計上でき、節税につながります。青色申告承認申請書と同じく、その年の3月15日までに提出が必要です。開業時に家族を従業員として雇いたい場合は、合わせて提出しましょう。

参考リンク:青色事業専従者給与と事業専従者控除|国税庁

源泉所得税の納期の特例の承認に関する申請書

「源泉所得税の納期の特例の承認に関する申請書」とは、従業員を雇った際に徴収した「源泉徴収」の納付方法を変更するときの必要書類です。

従業員から徴収した源泉徴収税(所得税や復興特別所得税)は、毎月10日までに納付しなくてはなりません。このルールがあることで事務手続きが煩雑化しやすく、小規模なビジネスを手掛ける個人事業主にとっては大きな手間となります。

しかし、源泉所得税の納期の特例の承認に関する申請書を提出すれば、毎月の納付を年2回へまとめられるのです。従業員を雇う場合は、申請を検討してみてもよいでしょう。

参考リンク:源泉所得税の納期の特例の承認に関する申請|国税庁

開業届の入手&提出方法は?

ここまでは開業届の必要書類について解説してきました。最後に、開業届の入手方法や提出方法について解説します。

開業届はどこでもらえる?入手方法を紹介

開業届は以下の方法で入手できます。

- 税務署、または市区町村の役場で用紙をもらう

- 国税庁の公式サイトでダウンロードする

- 「開業freee」「Money Forwardクラウド開業届」などのサービスを利用し、オンラインで作成する

国税庁の公式サイトからダウンロードした開業届には、パソコン等から直接入力が可能です。

直接入力した場合、開業届控えにも自動的に同じ内容が転記されるため、手間を省くことができます。

直接持参、または郵送で送付する場合は、そのまま印刷すればOKです。

参考リンク:個人事業の開業届出・廃業届出等手続|国税庁

なお「青色申告承認申請書」などの必要書類についても、国税庁の公式サイトからダウンロードできます。同時提出をお考えの方は、合わせて確認してみましょう。

開業届の提出方法は?

開業届の提出方法には以下の3種類があります。

- 税務署の窓口へ直接提出する

- 郵送する

- Webで提出する(スマートフォン※、e-Taxなど)

※「開業freee」を利用し開業届を作成した場合のみ、スマートフォンでの提出が可能です。スマートフォンで開業届を提出するには、マイナンバーカード、およびマイナンバーカードが読み取り可能なスマートフォンが必要になります。

窓口へ直接提出する方法では、間違い箇所があった場合にその場で訂正ができる点がメリットです。

郵送は直接税務署へ行かなくても開業ができることがメリットですが、開業届の内容に間違いがあると返送されてくる点に要注意です。

そのほかには、e-Taxを利用してインターネットから提出する方法もあります。

e-Taxで開業届を作成、提出する方法については、以下の記事も参考にしてみて下さい。

開業届の書き方は?

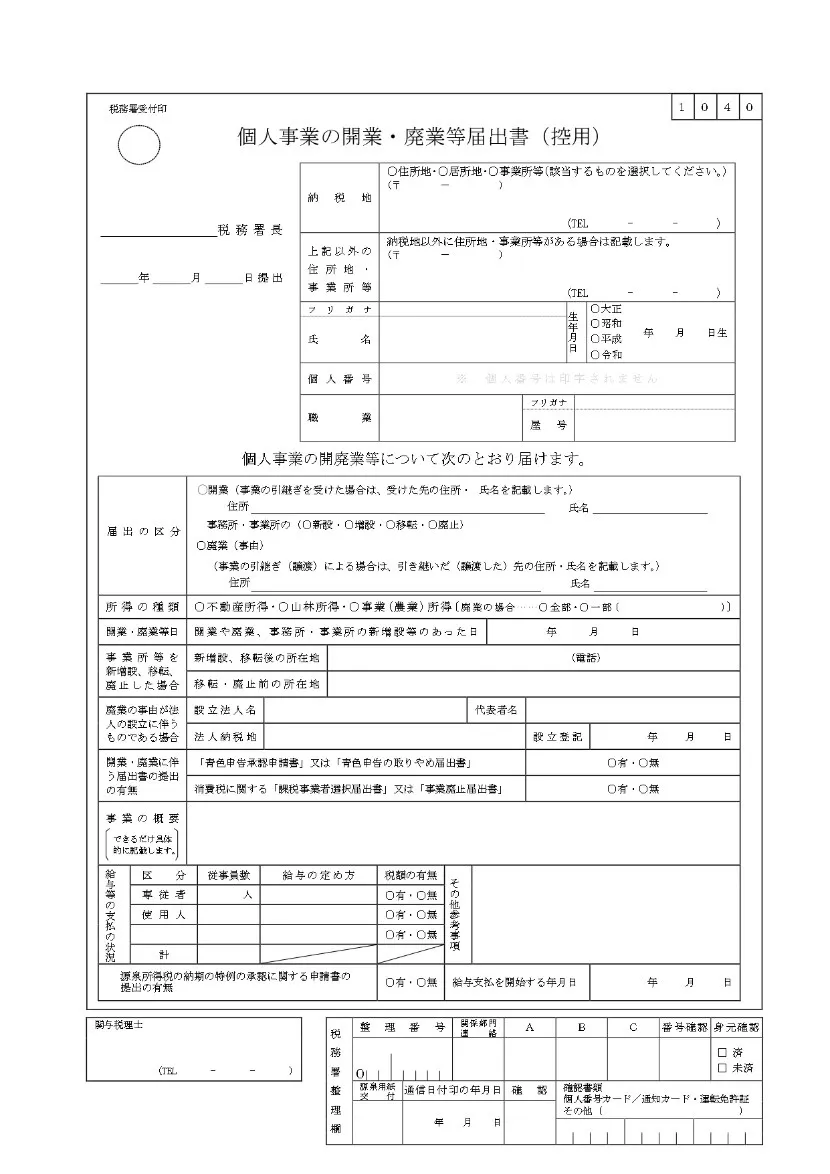

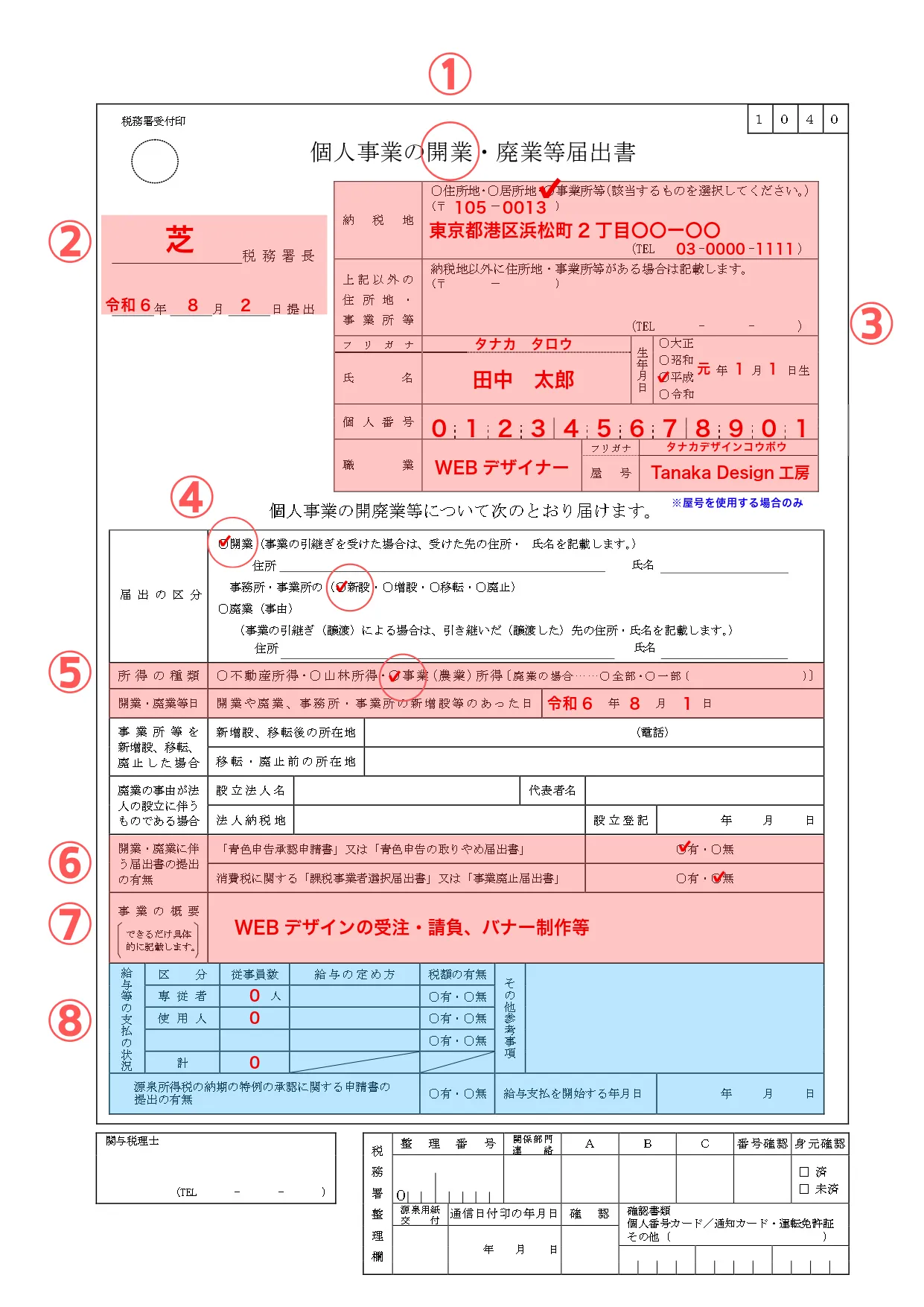

画像引用元:個人事業の開業届出・廃業届出等手続|国税庁

開業届については、上記のサンプル画像のように記入して提出します。

以下では、具体的な記入方法をご紹介します。

| 記入箇所 | 内容 |

|---|---|

| ①タイトル部分 | 「開業」に○をつける |

| ②税務署名、提出の日付 | 開業住所(納税地)を管轄する税務署の名前、提出日を記入 |

| ③納税地、氏名、生年月日、個人番号(マイナンバー)、職業、屋号を記入 |

「納税地」は自宅住所、居所(海外在住で日本へ滞在するときに住む場所)、事業所のある住所から選択可。 ※納税地以外に住所、事業所などがある場合はあわせて記載する フリガナつきで氏名を記入 該当する元号と生年月日を記入 マイナンバーの数字12ケタを記入 開業する人の職業を記入 屋号をつける場合は記入し、フリガナをつける |

| ④届出の区分欄 | 「開業」に○をつける |

| ⑤所得の種類と開業日 |

|

| ⑥開業・廃業に伴う届出書の提出の有無 | 青色申告をしたい場合や課税事業者となりたい場合は「有」にチェックをいれる |

| ⑦事業の概要 | 事業内容について簡潔に記入する |

| ⑧給与等の支払の状況、源泉所得税特例についての項目 | 従業員を雇う場合は人数、給与の定め方、税額の有無を記入(家族を従業員にする場合は「専従者」として申告) ※従業員を雇用しない場合は人数欄に0人と記入 |

なお、くわしい開業届の記入方法や職業欄の書き方については以下の記事でもご説明しています。ぜひ併せてご参考にしてみてください。

開業届を提出するメリット・デメリット

開業届を提出するメリット・デメリットを整理してみましょう。

開業届を提出することによるメリットとは?

開業届を提出するメリットには以下のような点があげられます。

- 開業届を提出することで青色申告ができる

- 屋号を名義とした銀行口座が開設できる

- オフィス契約や融資の審査で提出できる

- 小規模企業共済に加入できる

- 職業の証明となる

- 法人用のクレジットカードを作成できる

開業届を提出することで青色申告ができる

確定申告の時に控除が大きくなる青色申告で申告するためには、開業届の提出が必要になります。

青色申告事業者とは?どのようなメリットがある?

確定申告の時、青色申告と白色申告といった2種類の申告方法があります。青色申告と白色申告の大きなメリットの違いは控除額の違いです。白色申告が控除額10万円までに対して、青色申告は最大65万円まで控除が可能です。

【国税庁の青色申告控除】

「不動産所得又は事業所得を生ずべき事業を営んでいる青色申告者で、これらの所得に係る取引を正規の簿記の原則、(一般的には複式簿記)により記帳し、その記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付して法定申告期限内に提出している場合には、原則としてこれらの所得を通じて最高55万円(令和元年以前は最高65万円)を控除することとされています。

(注)令和2年分以後の青色申告特別控除について、この55万円の青色申告特別控除を受けることができる人が、電子帳簿保存(※)又はe-Taxによる電子申告を行っている場合は、65万円の青色申告特別控除が受けられます。

(※) 令和4年分以後の青色申告特別控除については、その年分の事業における仕訳帳及び総勘定元帳に係る電磁的記録等の備付け及び保存が国税の納税義務の適正な履行に資するものとし一定の要件を満たしている場合に、65万円の青色申告特別控除が受けることができます。

なお、既に青色申告書を提出することにつき税務署長の承認を受けている人で、仕訳帳及び総勘定元帳の電磁的記録等による備付け及び保存に係る承認を受けて当該仕訳帳及び総勘定元帳の電磁的記録等による備付け及び保存を行っている場合には、令和4年分以後も65万円の青色申告特別控除を受けることができます。」

引用:国税庁

さらに青色申告は、赤字の損失を3年間その年の所得から控除することができます。新しく起業した場合最初の数年は赤字になる可能性が高くなりますが、その赤字の分を繰り越して経費にすることができるのです。

どういうことなのか、分かりやすく表でご説明します。

| 赤字を繰り越す場合 | 赤字を繰り越さない場合 | |||

|---|---|---|---|---|

| 利益 | 通算 | 利益 | 通算 | |

| 1年目 | -50万円 | -50万円 | -50万円 | -50万円 |

| 2年目 | -100万円 | -150万円 | -100万円 | -100万円 |

| 3年目 | 150万円 | 0万円 | 150万円 | 150万円 |

※上記は説明のため簡単な計算としています。

赤字を繰り越さない場合は前年の赤字累積が今年の所得に影響することはありません。一方、赤字を繰り越せる場合は所得がプラスになっても前年の赤字で相殺可能です。言い換えれば節税につながります。

節税をすることで、その分の費用が戻ってきます。 しかしこれは青色申告でないとできないことです。つまり新規で起業する場合は特に、青色申告のメリットが大きいのです。

個人事業主として業務を始めてから2か月以内に、所轄税務署長に青色申告承認申請書を提出します。青色申告事業者になるために必要なことはこれだけです。

「新たに青色申告の申請をする人は、その年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出してください。

新規開業した場合(その年の1月16日以後に新規に業務を開始した場合)

業務を開始した日から2か月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出してください。」

引用:国税庁

屋号を名義とした銀行口座が開設できる

開業届を出すことで、屋号を名義とした銀行口座を開設することができます。個人事業主は実名で口座を作ることが多く、振込先の表示をするときも実名を書くことが多くなります。また生活費と区別がつかなくなることがあります。

そのようなことを防ぐためにも、屋号を名義とした銀行口座を開設するメリットがあるのです。

オフィス契約や融資の審査で提出できる

オフィス契約や融資を受ける場合審査が必要になるケースがあるのですが、事業をしている証明のために開業届を使うことができます。他に証明書類がないため、開業届が重要になるのです。

このほかにもQRコードやクレジットカードの決済やお子さんの保育園に必要な就労証明書、不動産のリース契約の重要書類としてなど 、さまざまなところで必要になります。

小規模企業共済に加入できる

社員時代と違って、個人事業主は退職金がありません。しかし小規模企業共済に加入をすることで、退職金制度に加入をすることができます。小規模企業共済には2021年3月現在で1 53万人が加入しています。

また掛け金を所得控除できる ため、節税対策にもなります。月々の掛け金は1,000円~7,000円となっており大きな負担にはなりません。またいつでも増額、減額をすることができます。

小規模企業共済は生命保険のように満額や満期がありません。そのため退職したとき、また廃業時に受け取ることができます。受け取り方は一括、分割、またはそれらの併用も可能となります。

分割受け取りにすると、公的年金などの雑所得扱いとすることができるため、節税につながります。

個人事業主が加入できる共済金は、以下のようにいろいろな種類があります。

| 共済金等の種類 | 請求事由 |

|---|---|

| 共済金A | 個人事業を廃業した場合(※1)(※2) 共済契約者の方が亡くなられた場合 |

| 共済金B | 老齢給付(65歳以上で180か月以上掛金を払い込んだ方) |

| 準共済金 | 個人事業を法人成りした結果、加入資格がなくなったため、解約をした場合(※3) |

| 解約手当金 | 任意解約 機構解約(掛金を12か月以上滞納した場合) 個人事業を法人成りした結果、加入資格はなくならなかったが、解約をした場合(※3) |

※1 複数の事業を営んでいる場合は、すべての事業を廃止したことが条件です。

※2 平成28年3月以前に、配偶者または子へ事業の全部を譲渡したときは、「準共済金」です。

※3 平成22年12月以前に加入した個人事業主が、金銭出資により法人成りをしたときは、「共済金A」となります。

引用:中小機構

ここまで小規模企業共済に関して詳しく説明してきましたが、加入するためには開業届が必要になります。いかに開業届がないとデメリットが大きいかおわかりいただけるのではないでしょうか。

職業の証明となる

開業届は個人事業主をしている、また記載している業務内容で運営している証明となります。融資を受けるときなど、職業の証明が必要な特に役立つのです。

法人用のクレジットカードを作成できる

開業届を提出していると、法人用クレジットカード(ビジネスカード)が作成できるようになります。このカードは事業経費を支払うために作成するカードで、申し込み時には開業届の写しの提出が求められる場合がほとんどです。

プライベートのカードと事業用のカードを分けておくことで公私の支払の区別をつけやすいですし、会計ソフトと事業用のカードを紐づけることで「利用したら自動的に仕訳入力が完了する」というふうに事務処理がかなり楽になります。

開業届を提出して個人事業主となる場合のデメリットや注意点

ここまで開業届の説明をしてきましたが、開業届を提出して個人事業主となるデメリットは以下のような点が挙げ られます。

- 失業手当が受けられなくなる

- 扶養から外れてしまう場合がある

- 副業で20万円超の年間所得が発生したら、確定申告が必要になる

- 税率や課税対象が、開業届に記載した職業や所得によって異なる

失業手当が受けられなくなる

前の会社を辞めた ばかりの場合、失業手当を決まった期間条件付きで受けることができます。しかし個人事業主として開業すると、雇用保険の被保険者ではなくなるため、 失業手当が受けられなくなります。

個人事業主として目処(めど) が立っているのであればいいのですが、そうでない 場合は失業手当をもらってから開業届を出したほうが得になることもあります。

個人事業主をして開業することは、失業をしている状態ではないといった判断になるので開業のタイミングに注意をしてください。

このタイミングを意識するためには、失業手当を受けられる日付を把握しておくことです。この日よりも早く開業してしまうと、失業手当を受けられなくなってしまいます。

扶養から外れてしまう場合がある

個人事業主となるだけでは扶養から外れることはありません。しかし収入の金額によっては扶養から外れることがあります。

扶養枠とは年間の合計所得金額が38万円以下と決まっています。給与のみの場合は給与収入が103万円以下の方が対象になるのですが、個人事業主となると給与扱いではなくなるので注意が必要です。

扶養から外れると、税金の額が高くなる可能性があります。扶養状態を継続されたい場合は、開業前に扶養者(配偶者など)の健康保険組合、および行政機関へ扶養認定される条件を確認しておくと安心です。

副業で20万円超の年間所得が発生したら、確定申告が必要になる

副業で20万円を超える収入を得る場合は確定申告が必要になります。2 か所から給与を受けている場合は、年末調整をしていない給与の収入が20万円を超えていれば確定申告が必要です。

また、年末調整をされていない給与と副業の所得を足して20万円を超えている場合も、確定申告が必要になります。

税率や課税対象が、開業届に記載した職業や所得によって異なる

開業届に記載する職業の内容に注意をしなければいけない理由が、職業によって税率が異なってくる点です。

法定業種一覧とそれぞれの税率(東京の場合)

東京都主税局のホームページでは、以下のように業種ごとに税率を設定しています。業種によって税率も変わってくるので、事業の種類などを説明するときは注意が必要です。

税率はおおむね3~5%に設定されています。

| 区分 | 税率 | 事業の種類 | |||

|---|---|---|---|---|---|

| 第1種事業 (37業種) |

5% | 物品販売業 | 運送取扱業 | 料理店業 | 遊覧所業 |

| 保険業 | 船舶定係場業 | 飲食店業 | 商品取引業 | ||

| 金銭貸付業 | 倉庫業 | 周旋業 | 不動産売買業 | ||

| 物品貸付業 | 駐車場業 | 代理業 | 広告業 | ||

| 不動産貸付業 | 請負業 | 仲立業 | 興信所業 | ||

| 製造業 | 印刷業 | 問屋業 | 案内業 | ||

| 電気供給業 | 出版業 | 両替業 | 冠婚葬祭業 | ||

| 土石採取業 | 写真業 | 公衆浴場業(むし風呂等) | - | ||

| 電気通信事業 | 席貸業 | 演劇興行業 | - | ||

| 運送業 | 旅館業 | 遊技場業 | - | ||

| 第2種事業 (3業種) |

4% | 畜産業 | 水産業 | 薪炭製造業 | - |

| 第3種事業 (30業種) |

5% | 医業 | 公証人業 | 設計監督者業 | 公衆浴場業(銭湯) |

| 歯科医業 | 弁理士業 | 不動産鑑定業 | 歯科衛生士業 | ||

| 薬剤師業 | 税理士業 | デザイン業 | 歯科技工士業 | ||

| 獣医業 | 公認会計士業 | 諸芸師匠業 | 測量士業 | ||

| 弁護士業 | 計理士業 | 理容業 | 土地家屋調査士業 | ||

| 司法書士業 | 社会保険労務士業 | 美容業 | 海事代理士業 | ||

| 行政書士業 | コンサルタント業 | クリーニング業 | 印刷製版業 | ||

| 3% | あんま・マッサージ又は指圧・はり・きゅう・柔道整復 その他の医業に類する事業 |

装蹄師業 | |||

引用:東京都主税局

開業届の提出時には必要書類の抜け・漏れがないようにしよう!

https://virtualoffice-resonance.jp/wp-content/uploads/2022/06/0604_03.webp

【alt】開業届の提出時には必要書類の抜け・漏れがないようにしよう!

個人事業主としての第一歩である「開業手続き」。開業届の提出時には、ケースに応じてさまざまな必要書類を準備しなくてはなりません。法人の設立に比べればその種類こそ少ないものの、抜けや漏れがあると二度手間になってしまいます。

特に「青色申告もしたい」「家族や外部の人を従業員として雇いたい」という場合は、専用の必要書類を準備しなくてはなりません。開業届と合わせて何が必要なのか、事前に確認しておくと安心ですね。

ちなみに、開業届の「納税地」には、自宅だけではなくバーチャルオフィスの住所なども指定できます。

ご自宅でお仕事をされるご予定で、かつ「自宅住所を仕事で使いたくない」という方は、バーチャルオフィスのご活用をおすすめいたします。

レゾナンスでは「開業したい」という全ての方々を応援するため、バーチャルオフィスを格安の990円~(月額/税込)でご提供。当バーチャルオフィスの住所は、名刺やWebサイトへの記載のほか、開業届や法人登記にもご利用可能です。

個人事業主様にもご利用いただきやすい価格ながら、都心一等地住所(東京都港区浜松町、港区青山、港区六本木、中央区銀座、中央区日本橋、渋谷区神宮前、渋谷区神南、渋谷区恵比寿、新宿区西新宿、千代田区神田、神奈川県横浜市西区、大阪府大阪市北区)をビジネスの住所としてご活用いただけます。コストパフォーマンスの良さから、これまでに多くの起業家様からご好評をいただいております。

「自宅のプライバシーを守りながら開業したい」「ビジネスが大きくなったら会社を設立したい」 とお考えの方は、レゾナンスのバーチャルオフィスご利用をぜひご検討ください。