フリーランスになると、所得税や住民税をはじめとするさまざまな税金が課せられます。中には個人事業主だけに課せられる税もあるため、あらかじめ知識として身につけておきましょう。

ここでは、フリーランスが支払う税金の種類や、確定申告時に受けられる「控除」について解説します。これからフリーランスになる方や、最近フリーランスになった人は必見です。

フリーランスが支払う税金一覧

フリーランスが支払うことになる税金は、おもに以下の4つです。

- 所得税

- 住民税

- 個人事業税(条件あり)

- 消費税(条件あり)

このうち所得税、住民税は多くの方が払うことになります。

個人事業税、消費税については、所定の所得を超えたフリーランスのみが対象となります。

フリーランスが納める税金①:所得税

所得税は、文字どおり「所得」に対し課せられる税金です。

所得税は、その年の「合計所得金額」×「税率」により計算されます。

合計所得金額は、「その年に得た総収入-経費-所得控除」をした金額で、課税所得とも呼ばれます。

また、課税後は税率に応じた金額が納税額から控除されます。

所得税率と課税後の税控除

所得税の金額は以下の表を使うと計算できます。

【所得税率の速算表(1,000円未満切り捨て)】

| 課税される所得金額 | 税率 | 課税後の控除額 |

|---|---|---|

| 1,000円 から 194万9,000円まで | 5% | 0円 |

| 195万円 から 329万9,000円まで | 10% | 9万7,500円 |

| 330万円 から 694万9,000円まで | 20% | 42万7,500円 |

| 695万円 から 899万9,000円まで | 23% | 63万6,000円 |

| 900万円 から 1799万9,000円まで | 33% | 153万6,000円 |

| 1800万円 から 3999万9,000円まで | 40% | 279万6,000円 |

| 4000万円 以上 | 45% | 479万6,000円 |

合計所得金額300万円、税率10%の場合は、300万円×10%=課税額は30万円となります。

税率10%の場合の課税後控除額は9万7,500円ですので、30万-9万7,500円=20万2,500円が実際の所得税額になるのです。

業種や業務によっては源泉徴収されている場合もある

特定の業種・業務でフリーランスとして報酬を得ている人は、支払元(会社など)からあらかじめ源泉徴収されている場合があります。源泉徴収とは、所得税をあらかじめ給与や報酬から差し引く制度です。

【報酬額が1回につき100万円以下の場合】

支払い金額×10.21%=源泉徴収額

【報酬額が1回につき100万円を超える場合】

支払い金額×20.42%+102,100円=源泉徴収額

【源泉徴収される業種・業務の例】

- 原稿料(執筆、校閲)

- デザイン料(広告デザイン、Webデザイン)

- 講演料

- 士業などへ支払う報酬

- プロスポーツ選手やモデル、外交員へ支払う報酬 など

なお、確定申告で確定した所得税額が源泉徴収額より少なかった場合、払いすぎた所得税分が還付(返金)されます。

フリーランスが納める税金②:住民税

フリーランスも会社員と同様に、都道府県・市区町村へ「住民税」を納付します。

納付方法は年4回(6、8、10、1月)の分割払いか、一括支払いの2種類です。

住民税は「所得割」+「均等割」で構成されており、所得割は「合計所得金額」に10%をかけると求められます。

もうひとつの均等割は5,000円です(市町村民税3,500円、道府県民税1,500円/2023年まで)。

【例:合計所得金額が200万円の場合】

200万×10%+5,000=20万5,000円

なお、住民税には43万円の「基礎控除」があります。

合計所得金額が43万円を超えない人は、基礎控除を差し引くと「所得0円」となり、住民税も発生しません。

参考リンク:総務省|地方税制度|個人住民税

(合計所得金額※-290万円)×税率=個人事業税

※総収入から経費、控除をしたあとの所得額

差し引いている290万円は「事業主控除」という控除で、1年営業した場合は290万円、1年未満の場合は月割りの金額が控除されます。

| 事業開始からの月数 | 事業主控除の金額 |

|---|---|

| 1ヶ月 | 242,000 |

| 2ヶ月 | 484,000 |

| 3ヶ月 | 725,000 |

| 4ヶ月 | 967,000 |

| 5ヶ月 | 1,209,000 |

| 6ヶ月 | 1,450,000 |

| 7ヶ月 | 1,692,000 |

| 8ヶ月 | 1,934,000 |

| 9ヶ月 | 2,175,000 |

| 10ヶ月 | 2,417,000 |

| 11ヶ月 | 2,659,000 |

| 12ヶ月 | 2,900,000 |

なお、個人事業税の納付は原則として8月、11月の年2回です。

フリーランスが納める税金④:消費税

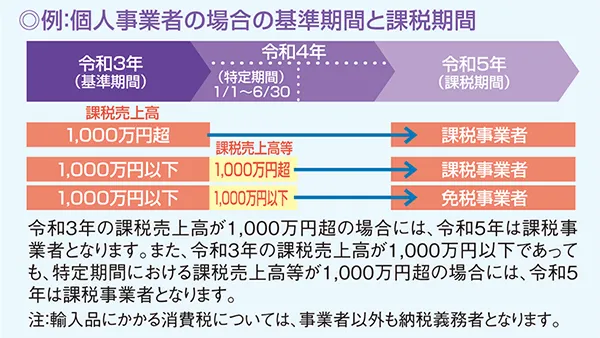

フリーランスとして開業後2年が過ぎ、かつ売上げが1,000万円を超えている場合などには「消費税」を納める必要があります。

消費税の納付対象となるフリーランス

引用元:消費税のしくみ|国税庁

- 開業から2年後以降で、年間売り上げが1,000万円を超えている場合

- 開業から2年後以降で、特定期間(判定する年度の前年1/1~6/30)に「売上高」または「給与支払額」が1,000万円を超えている場合

- 消費税課税事業者選択届出書を提出し、課税事業者となった場合

納付する消費税の計算式

納付すべき消費税については、以下の計算式で求められます。

(売上に対する消費税-経費にかかった消費税)=納付する消費税額

ただし、2022年時点では10%(標準税率)と8%(軽減税率)の取引が混在しており、計算はやや複雑です。

消費税の簡易課税制度

消費税納付額の計算は複雑なため、一定の売上未満の事業者は「簡易課税方式」を選ぶことができます。

これは、課税される売上に「みなし仕入れ率」をかけて計算した額を、「経費にかかった消費税」として差し引き、税額を算出するというもの。

みなし仕入れ率は事業区分ごとに40~90%の割合が決められています。

簡易課税制度を利用することで消費税額の計算がかんたんになるメリットがありますが、利用には条件がありますので注意しましょう。

【簡易課税制度を利用するための条件】

- 基準期間の課税売上高が5,000万円以下

- 前年末までに「消費税簡易課税制度選択届出書」を提出している

課税期間中の課税売上げに係る消費税額-(課税期間中の課税売上げに係る消費税額×みなし仕入率)=消費税額

参考リンク:[手続名]消費税簡易課税制度選択届出手続

2023年(令和5年)からはインボイス制度がスタート

2023年10月1日からは、インボイス制度(適格請求書等保存方式)がスタートします。

これは、わかりやすく言うと“申請をして課税事業者・インボイス発行事業者になることで、仕入税額控除が受けられる”という制度です。

仕入税額控除は、売上の消費税額から「仕入にかかった消費税」を差し引く控除です。

インボイス発行事業者になるには課税事業者になる必要があり、売上1,000万円未満であっても消費税を納めることになります。

インボイス発行事業者になれば

- 電子インボイスに対応でき、ペーパーレス化が促進される

- 消費税が正確に計算できる

- すでに課税事業者となっている取引先との取引が継続しやすい

といったメリットがあります。

ただしフリーランスには売上1,000万円以下の免税事業者が多く、インボイス発行事業者になることで、これまで負担せずにすんでいた「消費税」の負担が増えるデメリットもあります。

またインボイス発行事業者になった場合、経理業務が複雑化する点にも注意が必要です。

インボイス発行事業者になるかどうかは、今のところ任意となっています。また取引相手が免税事業者だけであれば、インボイス発行事業者になるメリットは薄いといえます。

現時点においては、取引先の規模やメリット・デメリットを考慮検討したうえで登録を判断するのがベターでしょう。

参考リンク:インボイス制度の概要|国税庁

税金額を抑える対策は?フリーランスが使える「控除」

フリーランスになると社会保険料が全額負担になることに加え、さまざまな税金がかかります。

特に「所得税」は累進課税制(収入が増えるほど税率が高くなる)ですので、稼げば稼ぐほど税負担は重くなります。

フリーランスが税負担を抑えるには、経費計上できる支出は漏れなく計上することと、「控除」をうまく利用することが重要です。

ここでは、フリーランスが利用できる控除について解説します。

- 所得控除

- 青色申告関連の控除

所得控除

所得控除とは、条件を満たす人全てが利用できる控除です。

フリーランスの場合は、以下の15種類のうち、該当する所得控除が利用できます。

| 控除の名称 | 内容 | 控除額 |

|---|---|---|

| 基礎控除 | 合計所得1,000万円以下の人が受けられる控除 | 所得額に応じて13~48万円 |

| 配偶者控除 | 合計所得1,000万円以下の人で、配偶者がいる場合に受けられる控除 | 所得、配偶者の年齢によって13~48万円が控除 |

| 配偶者特別控除 | 合計所得1,000万円以下の人で、配偶者の合計所得が48万~133万円以下の場合に受けられる控除 | 1~38万円内で段階的に変化 |

| 扶養控除 | 生計を一にする16歳以上の扶養家族(条件あり)がいると受けられる控除 | 38~63万円 |

| 社会保険料控除 | 本人や生計を一にする家族、親族に対し負担した社会保険料(年金や健康保険など)が対象となる控除 | 支払った社会保険料の全額 |

| 生命保険料控除 | その年に支払った生命保険料・種類に応じて、一定額を控除。 新契約と旧契約で上限額や適用される保険の種類が異なる |

<新契約> 4万円×3種=12万円が上限 <旧契約> |

| 地震保険料控除 | 支払った地震保険・損害保険料に対し、一定額が控除される | <地震保険料> 5万円が上限 (5万円以下は全額控除) ※損害保険については別途計算式あり |

| 小規模企業共済等掛金控除 | 指定の小規模企業共済等の加入者が対象。 掛金が全額控除される |

掛け金の全額 |

| 障害者控除 | 本人または同一生計配偶者、扶養親族が障害者だった場合に控除が受けられる | 27~75万円 |

| ひとり親控除 | 合計所得金額500万円以下で事実上の結婚相手がおらず、かつ生計を一にする子がいるひとり親が受けられる控除 | 35万円 |

| 寡婦控除 | 夫と離婚、死別した合計所得金額500万円以下の女性で、ひとり親控除に当てはまらない場合に適用される控除 | 27万円 |

| 勤労学生控除 | 給与所得があり、合計所得金額75万円以下(うち給与収入以外の所得が10万円以下)の学生が受けられる控除 | 27万円 |

| 寄附金控除 | 国や自治体、地方公共団体などへ寄付をした場合に受けられる所得控除。 「ふるさと納税」も寄附金控除の対象となる |

1.その年に支出した特定寄附金の額の合計額 または 2.その年の総所得金額等の40%相当額 のうち、低いほうから2,000円を引いた額 |

| 雑損控除 | 災害や盗難などで資産に損害を受けたときに受けられる控除 | 1.(損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10% または 2.(災害関連支出の金額-保険金等の額)-5万円 のうち、金額が多いほう |

| 医療費控除 | 本人または生計を一にする家族の「医療費」を支払った場合に受けられる控除 ※医療費控除ではなく、セルフメディケーション税制(医療費控除の特例)を選ぶことも可能 |

1.(実際に支払った医療費-生命保険等で補てんされる金額)-10万円 または 2.総所得金×5% (※総所得200万円未満の人のみ) |

これら控除には適用条件がありますので、あらかじめ確認しておきましょう。

青色申告特別控除

青色申告特別控除とは、個人事業主として開業し、かつ「青色申告」を利用している人が受けられる控除です。

控除額は帳簿の付け方、および確定申告時の申告方法によって10~65万円となります。

e-Taxを利用する場合はICカードリーダーライターやe-Taxソフトのインストールが必要になりますが、紙の書類での提出時に比べて控除額が10万円アップするので、ぜひ検討してみて下さい。

参考リンク:No.2070 青色申告制度|国税庁

フリーランスの税金について正しく理解しておこう

フリーランスとして活動する場合、さまざまな税金がかかります。

税の支払いは時期が決まっているため、どのような税金がかかるかを正しく理解しておくことが大切です。

さらに、手元に少しでも多くのお金を残すには、利用できる控除を活用して税負担を抑えることが重要。収入が不安定になりがちなフリーランスだからこそ、常に情報収集をし、税についての知識を深めましょう。