企業がフリーランスや個人事業主、法人などに報酬・料金を支払ったとき、「支払調書」を作成する義務があります。

ここでは支払調書を発行するケースやその目的、項目を解説。支払い側と受け取り側それぞれの提出義務の有無や、報酬等に関する支払調書の作成方法についてもご紹介します。

支払調書は報酬などのお金を支払ったときに作成する文書

支払調書とは、報酬や賞金などで「相手にお金を支払ったとき」に発行する書類です。

全60種類ある「法定調書」のうちのひとつであり、給与形式ではない支払いを行ったときに支払調書を作成します。ビジネスでは以下のようなケースにおいて支払調書を発行することが多いです。

- 法人/個人に対する報酬や料金、契約金、賞金を支払った場合

- 生命保険契約等で一時金を支払った場合

- 株式等の譲渡の対価を支払った場合

- 不動産の使用料を支払った場合

- 不動産等の売買、または貸付のあっせん手数料を支払った場合

- 不動産等を譲り受け、その対価を支払った場合

支払調書に記載されている項目は?

支払調書に記載されている項目は、主に「支払いを受ける者」「支払金額」「支払者」などです。

それ以外の項目については、支払調書の種類によって異なります。

| 種類 | 内容 |

|---|---|

| 報酬や料金、契約金、賞金に関する支払調書 |

|

| 生命保険契約等の一時金に関する支払調書 |

|

| 株式等の譲渡の対価に関する支払調書 |

|

| 不動産の使用料などに関する支払調書 |

|

| 不動産等の譲渡の対価に関する支払調書 |

|

| 不動産等の売買、または貸付のあっせん手数料に関する支払調書 |

|

企業でよく発行されるのは「報酬や料金、賞金に関する支払調書」かと思います。

- クラウドソーシングなどによる業務委託で個人事業主に報酬を支払った

- 外交員、集金人へ報酬を支払った

- 弁護士、税理士等へ顧問料を支払った

- セミナー講師に講演料を支払った

こういった報酬等の支払いがあった場合は、所定の項目を盛り込んだ支払調書を作成します。

参考リンク:[手続名]報酬、料金、契約金及び賞金の支払調書(同合計表)|国税庁

支払った側(企業など)は毎年1月末までに支払調書を提出する

支払調書を作成した側は、その作成した支払調書を毎年1月末までに税務署へ提出しなくてはなりません。

その目的は「税の徴収漏れ防止」です。

報酬等のお金を支払った側が法人である場合、源泉徴収義務者であるため支払額、支払先を税務署へ申告し、同時に支払調書を提出する必要があります。

厳密にいえば「支払額と支払先」を申告した時点で「誰がどんな支払いを受けたのか」が伝わるのですが、支払調書を提出することでより確実に把握できるようにする、というわけです。

また、法人だけでなく「従業員を雇用している個人事業主」についても支払調書の提出義務が生じます。

さらに、相手が個人でなく法人の場合であっても、報酬・料金を支払った場合は支払調書の発行と提出が必要です。

報酬を受け取った側の支払調書提出義務はない

支払を行った法人、および従業員を雇用している個人事業主は支払調書を税務署へ提出する義務があるとお伝えしました。

一方、報酬を受け取った側は支払調書の提出義務がありません。

取引先によっては、発行した支払調書を支払先(個人や法人)へ送付することがあります。

「個人事業主として企業と請負契約を結び、報酬を支払ってもらったあと、確定申告の時季に支払調書が送られてきた」という経験をしたことのある方は多いのではないでしょうか。

支払調書を支払先へ発行するかどうかは任意となっており、企業によっては支払調書を発行しないケースもあります。また個人事業主(または法人)においても、日頃から帳簿付けをしておけば「どこから、いくらの報酬を得たのか」は把握可能です。確定申告に関しても、帳簿付けさえ怠らなければ問題なく行えます。

それでも支払調書の発行をするのは、「慣例として行っているから」「確定申告の参考になるから」などの理由があります。

受け取る側にとっては提出義務こそありませんが、発行された場合は参考として保管しておくと安心かもしれません。

支払調書の発行はいつ行う?フォーマットは?

支払調書を発行するタイミングは1月がベストです。

1月末に提出するため、というのはもちろんですが、受け取る側に支払調書を送付し、確定申告に間に合うようにするとなると「1月の発行~送付」が最適なのです。

また、支払調書のフォーマットについては、国税庁の公式サイトからダウンロードできます。

引用元:

[手続名]報酬、料金、契約金及び賞金の支払調書(同合計表)|国税庁

報酬、料金、契約金及び賞金の支払調書(PDF/入力用)

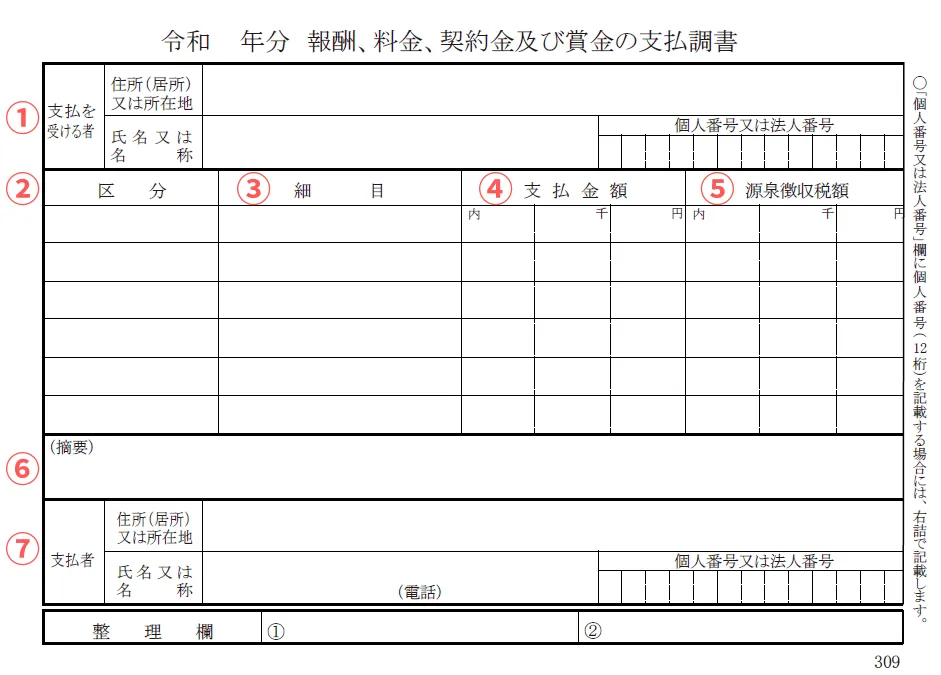

各項目は以下の7つ。

②区分

③細目

④支払金額

⑤源泉徴収税額

⑥摘要

⑦支払者

各項目の記入のポイントや注意点をご紹介します。

①支払を受ける者

報酬、料金、契約金及び賞金の支払調書上部の「支払を受ける者」は、報酬・料金を受け取る側(支払先)を指します。ここでは、以下の項目を記載します。

- 住所(あるいは所在地)

- 氏名(または名称)

- 個人番号または法人番号

②区分

区分については、報酬や料金の内容について記載します。

- 原稿料、翻訳料

- 契約金

- 弁護士報酬、税理士報酬、診療報酬

- 作曲料、著作権、脚本料、書下ろし印税

- 講演料、教授料

- モデルの報酬、外交員報酬、広告宣伝目的の賞金 など

何の仕事に対しての報酬・料金なのかを明記しましょう。

③細目

細目とは、区分を補足する具体的な項目です。

- 何の原稿、翻訳なのか

- 何の契約金なのか

- 専門職の報酬に関しては関与した事件、作業、診療

- 支払いが発生した曲の名称、脚本の作品名

- 印税が発生した作品名 など

④支払金額

「支払金額」には、1月1日~12月31日の間に確定した支払の金額を記入しましょう。

ここで注意したいのが「未払いの報酬、源泉徴収をしなかった報酬」についても記載することです。

支払済みの報酬と未払いの報酬は別の段に分けて記載します。

上段には未払い分を、下段には確定した支払報酬金額を記入しましょう。

このとき消費税を含む金額で記載する点にも注意が必要です。

なお、源泉徴収をしない報酬・料金に関しても、「支払調書の提出が義務付けられている支払」にあたる内容ならば、税務署への支払調書提出が必要です。

⑤源泉徴収税額

支払った金額に対し、源泉徴収すべき金額を「源泉徴収税額」へ記入します。

源泉徴収税額は「支払金額等の合計額×10.21%」で計算し、1円未満の端数は切り捨てます。

源泉徴収税には所得税だけでなく、復興特別所得税を合わせた合計額を記載しましょう。

未払の報酬・料金がある場合は、未徴収の源泉徴収税が発生しますので、「内書」として記入するのがルールです。

源泉徴収税額の上段に未徴収分を、下段に徴収済みの源泉徴収税額を記入します。

⑥摘要

特別な事由がある場合は「摘要」に記入します。

- 受け取り側が災害などの被害を受け、報酬等の源泉徴収税などの猶予を受けている場合

- 支払者が広告宣伝目的で“金銭以外”の賞金を支払っている場合

- 診療報酬に家族診療分が含まれている場合

- 受け取り側が源泉徴収の免除証明書を提出していた場合

- 受け取り側に法律上、源泉徴収の必要がない場合

⑦支払者

「支払者」には報酬等の支払をした法人、個人の情報を記入しましょう。

法人の場合は所在地と名称、法人番号を記入します。個人の場合は住所、氏名、個人番号を記入します。

支払調書の提出義務や作成方法について正しく理解しておこう!

報酬や料金を支払って業務依頼する側にとって、支払調書の作成・提出は必須ともいえる作業です。また受け取り側への支払調書の発行義務はありませんが、確定申告等のことを考えて送付するのであれば毎年1月には作成を終えておきましょう。