住所や電話番号などを借りられる「バーチャルオフィス」は、法人だけでなく個人事業主にも人気のサービスです。

しかし起業を検討中の方の中には「バーチャルオフィスを使う場合、税金はどこに納めるの?」と気になっている方もいらっしゃるのではないでしょうか?

そこで本記事では、個人事業主にバーチャルオフィスがおすすめな理由を筆頭に、個人事業主・法人がバーチャルオフィスを利用した場合の納税地についてそれぞれ解説します。バーチャルオフィスのメリットや注意点、よくある疑問についてもご紹介していますので、ぜひ参考にしてみてください。

個人事業主にはバーチャルオフィスがおすすめ

結論から言うと、個人事業主として開業されるのであればバーチャルオフィスを活用されることをおすすめします。

その理由は以下の3つです。

- 一等地住所の利用で信頼獲得につながる

- ビジネスの郵便物と個人の郵便物を区別しやすくなる

- 他業種の起業家と知り合うチャンスが生まれる(交流会のあるオフィスやシェアオフィス併設の場合)

店舗を借りて起業される方を除き、個人事業主として起業される方の多くは「ご自宅住所」を利用されるケースが多いのではないでしょうか。しかしビジネスに利用する住所が一軒家やマンションの部屋住所であった場合、対外的にはネガティブな印象を持たれてしまう可能性がやや高くなります。

また住所をプライベートとビジネスで兼用する場合、それぞれの郵便物が混ざりやすく、仕分けの手間が生じます。

信用性の高い一等地住所のバーチャルオフィスを利用すると、事業に対する印象アップにつながります。ブランディング効果も高いため、新規顧客の増加や取引先の獲得にも影響を及ぼす可能性も期待できるでしょう。

さらに、ビジネス関連の郵便物はバーチャルオフィス宛てに届くようになるため、プライベートの郵便物と混ざることもなく、管理がしやすくなります。

なお、バーチャルオフィスによっては他業種交流会を開催したり、シェアオフィスを併設していたりする場合があります。こうしたバーチャルオフィスであればお互いの悩みを相談したり、新たなビジネスが生まれたりといったことも可能性も広がるでしょう。

関連リンク:レゾナンス実施の異業種交流会について

バーチャルオフィスを利用する場合の納税地

バーチャルオフィスを利用するうえで気になるのが「納税地はどこになるのか」という点ではないでしょうか。

個人事業の開業時には開業届の提出が必要です。このとき、バーチャルオフィスの住所を「納税地」として登録できます。

たとえばご自宅が千葉にあり、バーチャルオフィスが東京都新宿区にある場合、バーチャルオフィスの住所を納税地住所にすると新宿税務署へ所得税や消費税を納税することになります。

またバーチャルオフィスの住所を納税地として登録した場合、税務署からの郵便物等はバーチャルオフィス宛てに到着します。郵便物は直接取りに行くか、郵便物転送サービスを利用して自宅へ転送してもらうことで受け取りが可能です。

レゾナンス各店舗の管轄税務署

| 店舗名 | オフィス住所 | 管轄税務署 |

|---|---|---|

| 浜松町本店 | 東京都港区浜松町2丁目 | 芝税務署 代表電話 03-3455-0551 |

| 青山店 | 東京都港区北青山1丁目 | 麻布税務署 代表電話 03-3403-0591 |

| 新橋店 | 東京都港区新橋4丁目 | 芝税務署 代表電話 03-3455-0551 |

| 銀座店 | 東京都中央区銀座1丁目 | 京橋税務署 代表電話 03-4434-0011 |

| 日本橋店 | 東京都中央区日本橋室町1丁目 | 日本橋税務署 代表電話 03-3663-8451 |

| 渋谷駅前店 | 東京都渋谷区神南1丁目 | 渋谷税務署 代表電話 03-3463-9181 |

| 渋谷神宮前店 | 東京都渋谷区神宮前6丁目 | 渋谷税務署 代表電話 03-3463-9181 |

| 恵比寿店 | 東京都渋谷区恵比寿西2丁目 | 渋谷税務署 代表電話 03-3463-9181 |

| 新宿店 | 東京都新宿区西新宿3丁目 | 新宿税務署 代表電話 03-6757-7776 |

| 秋葉原店 | 東京都千代田区神田須田町1丁目 | 神田税務署 代表電話 03-4574-5596 |

| 横浜店 | 神奈川県横浜市西区北幸2丁目 | 横浜中税務署 代表電話 045-651-1321 |

個人事業主の納税地について

個人事業主の納税地については、開業時に次の3つから指定可能です。

- 住所地

- 居住地

- 事業所

住所地とは、住民票に記載されている住所を指します。

居住地とは「一定期間継続して住んでいるが、住民登録をしていない場所」のことです。

「住民票は実家のままだが、一時的に一人暮らしをしている」「仕事のために複数の賃貸マンションを借りている」というケースが居住地に該当します。

そして事業所は、店舗や事務所などを指しています。バーチャルオフィスはこれらのうちの「事業所」として届け出が可能です。

届け出の記載例

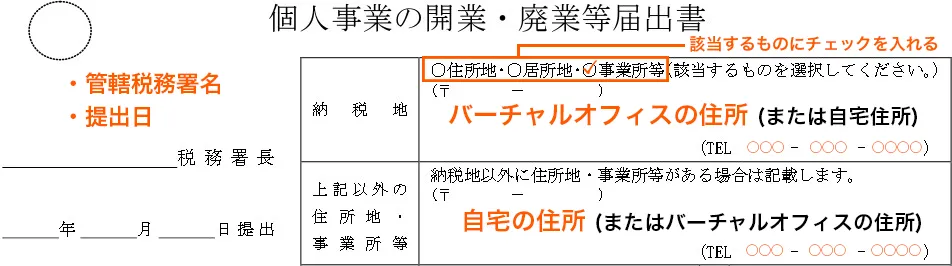

引用元:[手続名]個人事業の開業届出・廃業届出等手続|国税庁

開業届(個人事業の開業届出・廃業等届出書)でバーチャルオフィスを納税地として記載したい場合は、図のように記入をしましょう。

- 「納税地」にバーチャルオフィスの住所(または自宅住所)を記入し、該当するものにチェック

- 「上記以外の住所地・事業所等」欄に自宅の住所(またはバーチャルオフィスの住所)を記載

- それぞれ連絡先となる電話番号を記載

- 管轄税務署名と提出日を左側の欄に記載

バーチャルオフィスと自宅住所を両方記載することで、自宅の家賃・光熱費・通信費等の一部を経費として計上できるようになります。

法人の納税地について

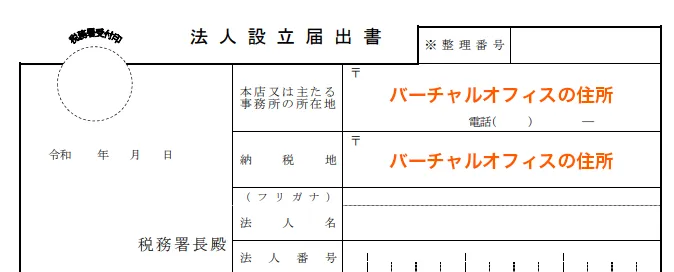

法人設立登記を行ったあと、税務署に「法人設立届出書」を提出する必要があります。

このとき、原則として登記で「本店所在地」に指定した住所が納税地となります。

法人の場合は登記住所の法的な制限はなく、ご自宅の住所やオフィス、店舗など任意の住所で登記が可能です。

もちろん、バーチャルオフィスでの登記もできます。

バーチャルオフィスを本店所在地にした場合は、図のように「本店又は主たる事務所の所在地」「納税地」それぞれにバーチャルオフィスの住所を記載します。

また税の申告・納付先はバーチャルオフィスの住所を管轄する税務署となります。

※「納税地」欄に自宅住所を記入してもかまいませんが、その場合確定申告は自宅住所管轄の税務署で行う必要があります。

バーチャルオフィスを納税地にする際の注意点

個人事業の開業届の記載例において「バーチャルオフィスと自宅住所の両方を記入する」とご説明しましたが、これには理由があります。

個人事業主が開業届にバーチャルオフィス・自宅住所の両方を記載すると、バーチャルオフィスの料金と自宅の家賃・光熱費・通信費等の一部を経費計上できます。

自宅住所を記載しなかった場合、自宅でかかった費用が経費として認められなくなる場合があるため注意しましょう。

反対に、法人においてはバーチャルオフィスの住所だけでかまいません。法人設立届出書に自宅住所も記載した場合、法人住民税が2ヶ所分課税される可能性があります。

個人事業主が納税地を変更する方法

引っ越しなどで個人事業主が納税地を変更する際は、転出先の管轄税務署へ「所得税・消費税の納税地の異動又は変更に関する届出書」を提出する必要があります。

またバーチャルオフィスを含む事業所・店舗の移転時には、「個人事業の開廃業等届出書」で新たな住所を届け出ます。従業員を雇っている場合は「給与支払事務所等の開設・移転・廃止届出書」の提出も必要です。

参考リンク:個人事業者の納税地等に異動があった場合の届出関係|国税庁

なお、個人事業主でも社会保険に加入している場合は、次の手続きを速やかに行う必要があります。

- 「事業開始(廃止)等申告書」の提出(提出先/都道府県税事務所)

- 労働保険、健康保険、厚生年金の届出(提出先/年金事務所)

【納税地のまとめ】自宅とバーチャルオフィスではどちらがいい?

納税地について自宅とバーチャルオフィスのどちらがいいのかは、ケースバイケースです。

| 個人事業主 | 自宅とバーチャルオフィスの両方の住所を開業届に記載する |

|---|---|

| 法人 | バーチャルオフィスの住所だけで登記&税の届け出を行う |

一般的には、普段業務を行っている場所を納税地とするのが基本となります。これは税務調査が行われた場合、納税地の住所に調査が入ることなどが理由です。

ただし自宅のみを納税地とすると、バーチャルオフィスの利用料が経費対象外となる可能性があります。個人事業の場合は開業届にバーチャルオフィスと自宅の両方を記載しておくことをおすすめします。

法人の場合はバーチャルオフィスの住所を登記・税務署への届け出へ使用するとよいでしょう。

個人事業主がバーチャルオフィスを利用するメリット

個人事業主としてバーチャルオフィスを利用すると、さまざまなメリットが得られます。特にコストの低さや利用開始のハードルの低さは大きなメリットでしょう。また会社を持たない個人の場合、プライベートの連絡先を使用する機会も多いですが、バーチャルオフィスを活用することでプライバシーを守りながらビジネスができます。

料金が安い

バーチャルオフィスは低コストで利用できる点が大きな魅力です。

一般的な賃貸オフィス・賃貸事務所を借りる場合、(部屋の規模にもよりますが)ひと月あたり数十万円~100万円以上の賃料がかかることが多いです。

一方バーチャルオフィスは月1,000円~(平均数千円程度)と、お手頃な価格で住所・郵便物転送などのサービスが利用できます。物理的なスペースを借りるわけではないため、光熱費や通信費の経費などもかかりません。

個人事業規模のうちは収益が少ないケースも珍しくありませんが、バーチャルオフィスを利用すれば高いランニングコストを払うことなく、信用性の高い住所が借りられます。

自宅の住所を非公開にできる

個人事業主の場合、ご自宅を主な拠点としてビジネスを始める方も多く見られます。しかしビジネスにおいては、自宅住所を不特定多数に晒さざるを得ないケースがあります。

たとえばネットショップ等の通信販売においては、特定商取引法という法律で「事業者の住所・氏名・電話番号を公開すること」というルールがあります。住所を掲載しないと法律違反となり、処罰の対象となってしまいます。

この解決策としてはバーチャルオフィスを活用する方法がおすすめです。

たとえば先述したネットショップにおいては、事業者住所についてバーチャルオフィスの利用が認められています。バーチャルオフィスの住所を使用することで、自宅住所を非公開にしながら安全にビジネスを行うことができるのです。

バーチャルオフィスには多数のサービスがある

バーチャルオフィスには住所貸しだけではなく、郵便物の転送や会議室レンタル、転送電話や電話代行などのさまざまなサービスが利用できます。

こうしたサービスを組み合わせれば、「急に打ち合わせが必要になったので会議室を借りる」「忙しくて電話に出られないので電話代行をしてもらう」など、ビジネスを効率的に進められるようになります。

なおそれぞれのサービス自体は数百円~数千円で申し込めるので、コスト面が気になる個人事業主でも安心して利用できます。

バーチャルオフィスなら住所変更の必要がない

バーチャルオフィスの住所を納税地として開業した場合、自宅を引っ越しても税務署への住所変更手続きは不要です。

この場合、バーチャルオフィスの提供事業者に対する変更手続きと、住民票の異動のみ行えばOKです。

個人事業主はこうした手続きも自ら行う必要がありますが、引っ越しの前後は何かと忙しいものです。バーチャルオフィスを利用して手続きの手間と時間を減らすことができるのは、特にうれしいポイントといえるでしょう。

手続きが簡単

バーチャルオフィスは申し込み手続きが簡単なうえ、少ないタイムラグで利用を始められる点も魅力です。

事務所オフィスを借りたい場合、物件の内覧、申し込み、入居審査・契約、内装や電気・通信等の工事……というふうに複数のプロセスを経て入居するため、業務スタートまでに数カ月~半年程度かかります。

一方バーチャルオフィスの場合は、ネット経由で手軽に本人確認ができます。提供事業者によっては最短即日から利用できるため、スピード感をもってビジネスを始めたい方にもぴったりです。

個人事業主のバーチャルオフィスでよくある質問

ここからは、個人事業主がバーチャルオフィスの利用を検討されるときによくある質問をご紹介します。

バーチャルオフィスを利用して自宅で起業したときの「住民税」や「違法性の有無」、「経費の計上方法」など、詳しくチェックしてみましょう。

バーチャルオフィスに住民税はかかりますか?

結論から言えば、バーチャルオフィスには住民税がかかりません。

住民税は「人的設備・物的設備のある事務所」のある市区町村へ申告・納付を行う税金です(地方税)。

しかしバーチャルオフィスは住所とオフィス機能のみを借りる形態であり、そこで作業をしたり在庫管理をしたりするわけではありません。

よってバーチャルオフィスを利用して自宅で起業した場合、住民税の申告は実際に作業を行っている「自宅」のある地域で行い、バーチャルオフィスの住所で納税をする必要はないのです。

バーチャルオフィスは違法ですか?

バーチャルオフィスに対してはしばしば「違法なサービス」という意見を目にしますが、バーチャルオフィスは違法ではなく、れっきとしたオフィス形態のひとつです。

違法であると思われる背景には、過去に詐欺などの犯罪に利用された事件が多発しており、そのときのイメージが色濃く影響を残していると考えられます。

なお、現在ではバーチャルオフィスの利用に関する法整備が行われ、各社で本人確認を徹底するなど安全に利用できる仕組みが構築されています。安心してご利用をご検討ください。

バーチャルオフィスの経費の勘定項目はなんですか?

バーチャルオフィスは経費として計上が可能ですが、仕訳をする際の勘定科目には「支払手数料」を使用します。

通常、オフィスの賃料には「地代家賃」という勘定科目を使用しますが、バーチャルオフィスはオフィスの住所や機能のみを借りることから、支払手数料を使うケースが一般的です。

ちなみに、基本料金外で利用するオプションは「外注工賃」、貸し会議室の利用料は「会議費」、オプションで郵便転送サービスを使う場合は「通信費」を使用します。

まとめ

本記事では個人事業主がバーチャルオフィスを利用するメリットをはじめ、バーチャルオフィスを納税地にできるのか、納税地にする際のポイントや注意点について解説しました。

個人事業主が開業する際にはバーチャルオフィスの住所、自宅住所のいずれかを納税地とすることができます。さらにもう一方を併せて届け出ることで、バーチャルオフィス・自宅にかかる費用を経費計上できます。

これからバーチャルオフィスを利用して開業される個人事業主の皆様は、ぜひ本記事を参考にしながら準備を進めてみてください。