「経費」というと会社や個人事業主だけのもの、と思われがちですが、実は副業でも経費が認められるのをご存じでしょうか?

経費を正しく計上すれば、課税額を抑えながら副業収入を最大化できます。

とはいえ「どこまでが経費?」など、知らないことや気になる点が多いという方もいらっしゃるのではないでしょうか。サラリーマンなど雇用されて働いている方の中には、経費についてざっくりとしか知らないという方も多いかもしれません。

そこで本記事では、副業の「経費」について、いくらまで・どのくらいの範囲まで認められるのかを解説。さらに白色申告の場合の「家事按分」や固定資産の扱いについてもご紹介します。

「副業でガッツリ稼ぎたい!」という方は、ぜひご覧ください。

経費が認められる副業収入の種類は?

副業による収入が給与以外の「所得」である場合、その年の1~12月にかかった経費を計上できます。

確定申告で経費を申告すると、税金の計算に使われる「課税所得」を減らせるメリットがあります。

【給与収入所得+副業で得た報酬(所得)】-給与所得控除など各種控除-経費=課税所得

課税所得額が少なくなれば、最終的に課せられる所得税・住民税が変わってきます。

副業にお金を使った場合は、できる限り経費として計上されることをおすすめします。

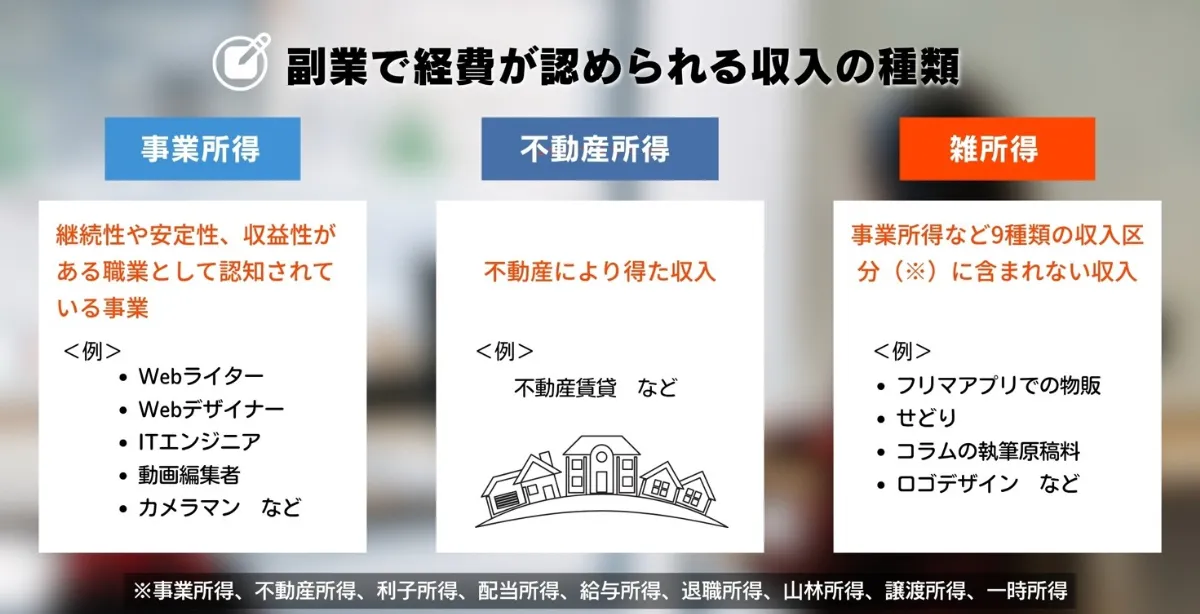

副業で経費が認められる収入の種類

経費が認められる副業収入には、以下の3つがあります。

| 所得の内容 | 副業の具体例 | |

|---|---|---|

| 事業所得 | 継続性や安定性、収益性がある職業として認知されている事業 | 「職業」として継続した働き方をすると、副業でも事業所得と判断される場合が多い

|

| 不動産所得 | 不動産により得た収入 | 不動産賃貸など |

| 雑所得 | 事業所得など、9種類の収入区分(※)に含まれない収入 | 継続性、反復性がない副業=雑所得に分類される場合が多い

|

※事業所得、不動産所得、利子所得、配当所得、給与所得、退職所得、山林所得、譲渡所得、一時所得

副業による収入がこの3つのどれかに該当する場合、経費の計上が認められます。

副業でクラウドソーシングを利用し、継続的に動画編集を行なっているAさん。PCの購入や動画編集ソフトの購入、AIツールの利用費が発生。

動画ファイルはGoogleドライブに課金してクラウド保存しています。

Aさんの場合の収入は「事業所得」にあたります。よってPCの購入費や動画編集ソフト・AIツールの利用費、動画ファイル保存用のGoogleドライブの利用費はもちろん、インターネット利用料についても「経費」として認められます。

動画素材に使うストック画像サイトの利用料金等が発生した場合も、経費として認められます。

事業所得と雑所得の区別は税務署の判断にもよりますが、表記のとおり「継続して利益を得ているか」にフォーカスが当てられる場合が多いようです。

自分で判断できない場合は、最寄りの税務署へ確認しておくと安心です。

副業で発生する経費の仕訳例

副業を行う際に発生する経費の仕訳方法を、具体例とともに解説します。

例えば、クラウドソーシングを利用して動画編集を行っているAさんを見てみましょう。

Aさんの場合、以下の支出が経費として認められます。

→ 「資産」として計上し、減価償却で償却します。

動画編集ソフトの利用費(サブスク型)

→ 事業に直接関連するため、消耗品(ソフトウェア利用料)として経費に計上。

AIツールの利用費

→ ソフトウェア利用料は、月次で支払う場合は支払日を基に消耗品(ソフトウェア利用料)として仕訳します。

Googleドライブの利用料金

→ クラウド保存用のストレージ代も経費として認められます。月次で計上し、通信費として仕訳。

インターネット利用料

→ 動画編集業務に不可欠なため、通信費として経費に計上。自宅と兼用の場合は、事業割合に対して家事按分が必要です。

ストック画像サイトの利用料金

→ 動画素材として使用するため、経費として計上可能。買い切りの場合は消耗品費、サブスク形式の場合は通信費または支払手数料として仕訳します。

これらの支出は、いずれも事業に必要な支出と見なされ、経費として計上することができます。

仕訳の際には領収書や支払い証明をしっかり保管し、正確に処理を行いましょう。

アルバイトやパートで副業をしている場合、経費計上できる?

アルバイトやパートで副業をしている場合は、原則として経費を計上できません。

仮にアルバイトの副業で交通費などの費用が掛かったとしても、確定申告で経費として認められないため注意しましょう。

なお、アルバイトなどで副業をしている人(給与所得者)の場合は、給与所得控除が利用できます。

またアルバイトやパートで副業をしている場合、特定支出控除を利用できる場合があります。

特定支出控除は、仕事に必要なツールや設備(例えばPCやソフトウェア)、通信費などを控除対象として申請できる制度です。

ただし、特定支出控除を適用するためには、以下の条件を満たす必要があります。

- 副業が給与所得者としてのものであり、かつその副業にかかる費用が収入を得るために必須であること

- 支出が給与所得者としての「仕事に直接関わる必要経費」として認められるものであること

例えばPCや仕事用のソフトウェア、通信費などは対象となる可能性がありますが、プライベートでの使用を含む支出や不必要な支出は認められません。

そのため特定支出控除を利用する際には、給与所得者としての副業に該当する場合に限られ、しっかりと仕事関連の支出を証明できる必要があります。

副業にもおすすめ!

プライバシーを守って安全に起業◎

【月額990円~】バーチャルオフィスの

レゾナンス

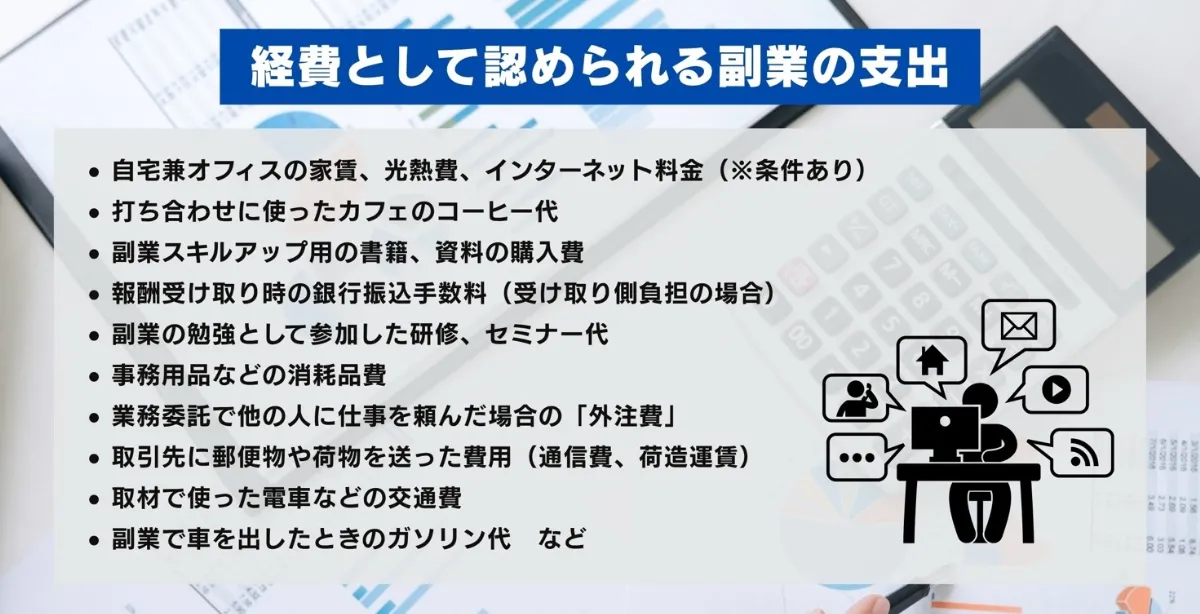

副業で経費として認められるのはいくらまで?どこまで計上できる?

「副業における経費はいくらまで計上できる?」と気になる方は多いかもしれません。

経費額には上限が設けられていません。副業のためだけに使ったお金であれば、原則としてすべて経費にできます。

副業で経費として認められる出費には、さまざまなものがあります。

- 自宅兼オフィスの家賃、光熱費、インターネット料金(※条件あり)

- 打ち合わせに使ったカフェのコーヒー代

- 副業スキルアップ用の書籍、資料の購入費

- 報酬受け取り時の銀行振込手数料(受け取り側負担の場合)

- 副業の勉強として参加した研修、セミナー代

- 事務用品などの消耗品費

- 業務委託で他の人に仕事を頼んだ場合の「外注費」

- 取引先に郵便物や荷物を送った費用(通信費、荷造運賃)

- 取材で使った電車などの交通費

- 副業で車を出したときのガソリン代 など

経費になるかどうかは、「副業の仕事に関係しているか」「収益(売り上げ)に貢献しているか」を基準に判断すると良いでしょう。

なお、経費になる項目は業種によっても変わります。

副業フリーランスが経費計上できるもの

副業としてフリーランスの活動を行う際、経費として計上できる項目は多岐にわたります。

以下は、代表的な経費項目の例です。

1. コワーキングスペースの利用料

自宅で作業するフリーランスにとって、コワーキングスペースは大変役立ちます。

自宅での作業が難しい場合や集中力が求められる時にコワーキングスペースを利用すれば、仕事環境を整え、業務の効率が向上します。

コワーキングスペースの利用料金は、業務に関連する費用として経費計上可能です。

ドロップインならば会議費または雑費、月額利用する場合は地代家賃または賃借料として計上するのが一般的です。

<例>コワーキングスペースの利用料金の仕訳例

| 経費項目 | 金額 | 借方 | 貸方 |

|---|---|---|---|

| コワーキングスペース月額利用料 | 15,000円 | 地代家賃(賃借料) | 現金 |

| コワーキングスペースドロップイン利用料 | 3,000円 | 会議費(雑費) | 現金 |

2. AI副業に必要なツールやソフトの月額料金

AI副業では、さまざまなツールやソフトウェアを利用することが一般的で、これらの月額料金は経費として計上することができます。たとえば、機械学習を活用したツールやデータ解析、AI画像生成、音声認識などのサービスが挙げられます。

例として、OpenAIのGPT-3 APIやGoogle Cloud AIなどの月額利用料が挙げられます。

これらのツールをビジネスの一環として利用する場合、経費(消耗品費または通信費)として認められます。

■AI画像生成ツール

MidJourneyやDALL-EなどのAI画像生成ツールも月額料金がかかり、その費用は消耗品費または通信費に含まれる「ソフトウェア利用料」や「ツール費用」として計上可能です。

■AI音声認識ツール

Google Speech-to-TextやDescriptなどの音声認識ツールを利用する場合も、月額料金を経費(消耗品費または通信費)として計上できます。

これらのツールやサービスの利用費用は、業務に直接関連しているため、経費として認められます。

<例>AI関連ツールの利用料の仕訳例

| 経費項目 | 金額 | 借方 | 貸方 |

|---|---|---|---|

| AIツール(月額料金:OpenAI GPT-3 API) | 5,000円 | 通信費 | 現金 |

| AI画像生成ツール(月額料金:MidJourney) | 3,000円 | 消耗品費 | 現金 |

| AI音声認識ツール(月額料金:Google Speech-to-Text) | 4,000円 | 通信費 | 現金 |

3. 設備投資や業務関連の出張費用

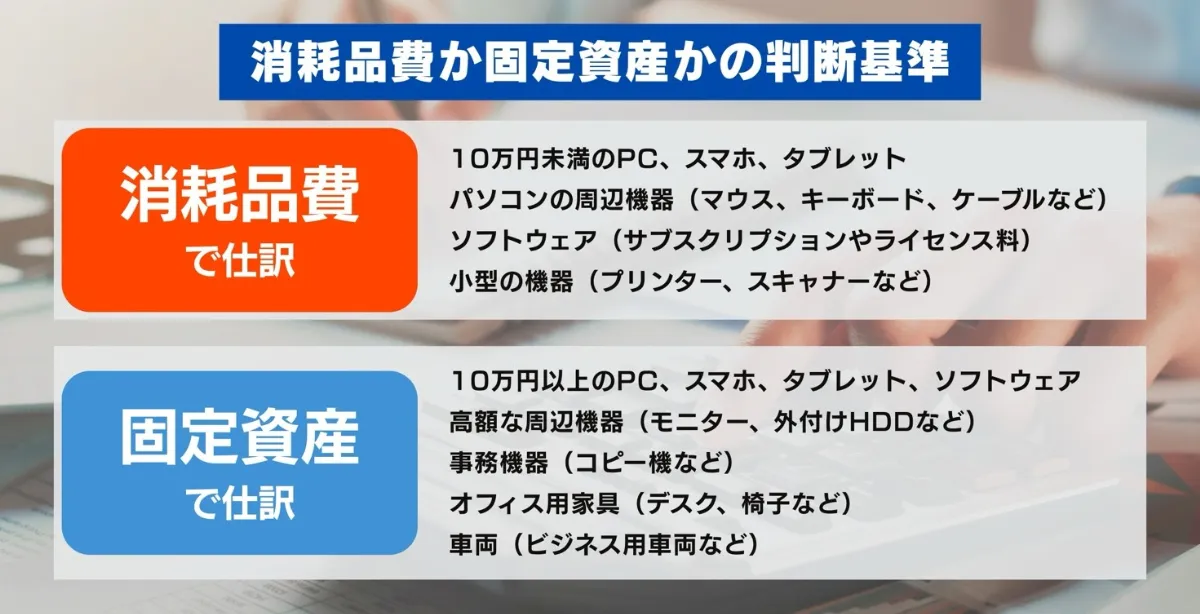

PCやタブレット端末、周辺機器(机、椅子など)の購入費用も経費として認められます。

これらが10万円未満であれば「消耗品費」として計上、10万円以上であれば「固定資産」として減価償却処理が必要です。

なお、業務に関連する出張費用(交通費、宿泊費など)も経費計上が可能です。

<例>PCや椅子を購入した場合や、副業で発生した出張費用の仕訳例

| 経費項目 | 金額 | 借方 | 貸方 |

|---|---|---|---|

| PC購入費(10万円未満) | 80,000円 | 消耗品費 | 現金 |

| 机・椅子の購入費(10万円未満) | 25,000円 | 消耗品費 | 現金 |

| 交通費(業務関連の出張費用) | 10,000円 | 交通費 | 現金 |

| 宿泊費(業務関連の出張費用) | 15,000円 | 旅費交通費(宿泊費) | 現金 |

4. 経費計上の際の注意点

経費計上の際には、私用と業務用の費用が混ざらないように気をつけましょう。

副業の支払いには事業用のクレジットカードをするなどの対策をすれば、混同を避けやすくなります。

経費を正確に計上すれば税務リスクを避け、確定申告時にスムーズに処理ができます。

ネットショップなどの物販系副業の場合、経費計上できるもの

ネットショップを運営している場合、以下のように仕訳を行います。

- 商品の仕入れ費用:仕入れた商品は「仕入れ高」として計上します。

- 送料:発送費用は「配送費」または「送料」として計上します。

- パッケージング費用:パッケージに関する費用は「消耗品費」や「包装費」として計上します。

- 広告費:ネット広告やチラシの掲載料は「広告宣伝費」として計上します。

<例>商品の仕入れが1万円、送料が500円、広告費が2千円の場合

| 経費項目 | 金額 | 借方 | 貸方 |

|---|---|---|---|

| 仕入れ費用 | 10,000円 | 仕入れ高 | 現金/買掛金 |

| 送料 | 500円 | 配送費 | 現金 |

| 広告費 | 2,000円 | 広告宣伝費 | 現金 |

不動産賃貸業の副業で経費計上できるもの

副業で不動産賃貸業を行なっている場合も、以下のような支出は経費計上できます。

- 賃貸物件にかかる固定資産税、不動産取得税

- 賃借人負担部分以外の光熱費(水道・ガス・電気代)

- 物件の管理手数料

<例>固定資産税が5万円、光熱費が1万円、物件管理手数料が1万5千円であった場合

| 経費項目 | 金額 | 借方 | 貸方 |

|---|---|---|---|

| 固定資産税 | 50,000円 | 固定資産税 | 現金 |

| 光熱費(水道・ガス・電気代) | 10,000円 | 水道光熱費 | 現金 |

| 物件管理手数料 | 15,000円 | 物件管理費 | 現金 |

副業では全額経費にできないものも?「家事按分」の方法をチェック

副業で「プライベートと事業で共用している出費」に関しては、全額を経費計上できません。

自宅兼オフィスの

- 家賃

- 水道光熱費

- インターネット料金

- スマホ料金

- 自家用兼副業用マイカーのガソリン代 など

これらを経費として計上するには、副業にかかった分の割合(事業割合)を計算する必要があります。いわゆる「家事按分」と呼ばれる方法です。

家賃(円)×仕事スペースとして使っている面積(%)=経費計上できる1ヶ月分の家賃額

例えば家賃については、自宅の何%の面積を業務に使っているかを算出し、その割合を経費に含めます。光熱費やインターネット料金、スマホの通信料金も同様に、仕事に使った割合を求めて事業経費として計上します。

電気代の場合は「1ヶ月のうち副業で何%くらい使っているか」、車の場合は「副業に使った走行距離の割合」が事業割合になります。

1ヶ月の利用料金、ガソリン代に事業割合をかければ、副業で使った分の経費額がわかります。

自宅で作業する際は正確な計算を行い、事業部分を明確にすることが経費計上の重要なポイントです。

副業経費の家事按分は白色申告・青色申告で条件が変わる

家事按分が使えると家賃や光熱費などの一部も経費として認められ、節税につながる可能性があります。

しかし、家事按分が認められる条件は白色申告・青色申告で異なります。

- 業務で使用する割合が50%以上であること

- 業務とプライベートの使用割合がはっきり区別できること

【青色申告の場合】

- 合理的な按分割合であれば、事業割合の是非は問われない

白色申告のほうが、家事按分として認められる条件が厳しいことが分かります。

一方青色申告の場合、家事按分の条件が緩和され、合理的な按分割合であれば事業割合を認めてもらえます。

白色申告では業務とプライベートの割合を厳密に証明する必要がありますが、青色申告ではその必要がなく、柔軟に経費計上が可能です。

また、青色申告特別控除(最大65万円)を利用でき、さらに節税メリットが得られます。

- 合理的な按分割合であれば認められる

- 事業割合の厳密な証明が不要

- 青色申告特別控除を利用できる

青色申告では、業務とプライベートの割合が合理的に分けられていれば、家事按分が認められる。

白色申告では業務とプライベートの使用割合を厳密に証明する必要があるが、青色申告では「合理的な方法」で証明すれば十分。

最大65万円の青色申告特別控除があり、家事按分と合わせて大きな節税効果を得られる。

本格的な事業として家事按分をし、節税を目指すのであれば、青色申告の申請も検討してみましょう。

副業にもおすすめ!

プライバシーを守って安全に起業◎

【月額990円~】バーチャルオフィスの

レゾナンス

副業で10万円以上のパソコンを買ったら?経費になる?

副業用に10万円以上のパソコンなどを購入した場合は、「固定資産」扱いになります。

厳密に言うと「10万円以上で、かつ1年以上使うもの」を固定資産と呼びます。

- 10万円未満、または使用年数が1年未満……「消耗品費」などで計上する

- 10万円以上で、かつ1年以上使うもの……「固定資産」となり、減価償却の対象

固定資産として判断されるものには、以下のようなものが挙げられます。

- パソコン

- コピー機

- タブレット端末

- オフィス家具

- 車 など

固定資産は「減価償却」する必要あり

白色申告の場合、固定資産の全額をまとめて経費計上することはできません。

その代わりに「減価償却」を行い、購入額から耐用年数を割った金額で経費計上します。

30万円の副業用パソコンを購入した場合。

パソコンは法定耐用年数が「4年」と決まっているため、

30万円÷4年=1年間で経費計上できる額 75,000円(/年)

→75,000円ずつ、4年間の経費計上が可能。

※「パソコンを買ってプライベートと副業の半分ずつ使う」という場合は、事業割合が50%となり、家事按分をする必要があります。

なお、上記のように毎年決まった金額を経費として減価償却する方法を「定額法」といいます。

減価償却には「定率法」という計算方法もあります。こちらは残りの資産額に対し、同じ割合をかけた金額を経費計上するという方法です。

10~20万円未満の固定資産は「一括償却資産」として計上もできる

購入したときの金額が10~20万円未満の場合は、「一括償却資産」として計上することも可能です。

一括償却資産で処理する場合、耐用年数は「3年」となります。このとき物品の種類や取得時期は関係なく、一律で3年とすることができます。

15万円のパソコンを買った場合。

一括償却資産で扱うと、本来の耐用年数(4年)に関係なく「3年」で計算。

その年の減価償却費は「資産の金額×当期の月数÷36カ月」で算出できるため、

15万円×12ヶ月÷36ヶ月=経費計上できる額 5万円(/年)

→5万円ずつ3年間の経費計上が可能となります。

一括償却資産での計上方法を利用すると、初期費用が比較的高い場合でもすぐに経費として計上でき、税務上の負担を軽減できます。

購入した月に一括で経費計上が可能なため、事業開始初期の資金繰りが楽になるのが大きなメリットです。

また、毎年一定額を経費として計上できるため、予測可能な税務計画を立てやすくなります。

副業では「開業準備」にかかったお金も経費にできる

副業の経費では、開業準備にかかったお金も経費に含められます。

たとえば「個人事業主として開業し、副業をするために起業セミナーへ参加した」という場合。

この場合、セミナーにかかった参加費用を「開業準備費」として経費計上できます。

また、開業に向けての準備段階で生じた「名刺作成費用」「商標登録費用」「オフィスレンタル費用」なども、事業運営に必要な経費と認められます。

そのほか、開業前に行ったマーケティング調査や市場調査の結果得られたデータをもとに広告戦略を立てた場合、これらの調査費用や分析にかかった経費も経費計上可能です。

- 起業セミナーへの参加費

- 副業用HPのレンタルサーバー代、ドメイン利用費

- 市場調査に行った際のガソリン代や交通費

- 勉強のための書籍代

- 副業用に作った名刺の作成料金 など

いずれの場合も開業準備の段階で支出した分をしっかり記録し、申告することが、ビジネスを早期に安定させるための第一歩となります。

経費の領収書、レシートは「5年間」の保管義務あり!

副業経営者にとって、領収書やレシートの管理は非常に重要です。これらの書類は、税務調査が入った際に確認されることがあるため、正確に保管しておく必要があります。

副業経費の支払いでもらったレシート、領収書、支払明細書などは「証拠書類」として保管しなくてはなりません。

保管期間は「5年間」です。ひと月ごとに封筒またはファイルなどに分け、保管しておくとよいでしょう。

【レシート・領収書・支払い明細書保管のポイント】

効率的な保管方法を活用するためのポイントは以下のとおりです。

1.デジタル化を活用

- 領収書やレシートをデジタル化し、クラウドで管理することで、物理的な書類を減らし、管理が楽になります。

- スマホで簡単に写真を撮り、すぐにアップロードして保存可能。

- 会計ソフトを使うと、保存と同時に自動仕訳機能で記帳も簡単に。

2.クラウド保存のメリット

- インターネット接続さえあれば、どこからでもアクセス可能。

- 物理的な紛失や劣化の心配なし。

- 保管期限内の書類を一元管理できる。

3.定期的に整理・チェック

- 月ごとや四半期ごとに領収書・レシートを整理し、経費計上に漏れがないように確認する習慣をつける。

- 税務署の要求があった場合、すぐに提出できる状態を保つ。

4.デジタル保管の補完として

- 重要な書類(契約書や領収書など)はクラウドに保存し、さらにバックアップも取ることが推奨されます。

- 必要に応じて、紙の書類もファイルに保管しておくと安心。

クレジットカードを利用してネットで購入・利用したものは、「購入明細(メールや購入ページなど)」「クレカ会社発行の支払明細書」を合わせて保管しておきましょう。

また先述のとおり、開業準備にかかったお金も経費計上ができます。

領収書やレシート、支払い明細などは大切に取っておきましょう。

副業の経費についてよくある質問

ここまでは副業の経費計上について解説してまいりました。ここからは、副業の経費に関してよくある質問をピックアップしてご紹介します。

Q1. 副業の経費として認められる「移動費用」はどこまで計上できる?

副業に関連する移動費用も経費として計上できます。例えば、クライアント訪問や業務に必要な出張の交通費やガソリン代などが該当します。

ただし、プライベートでの移動と兼ねている場合は、業務に関連する部分のみを経費として計上する必要があります。

Q2. 副業の経費として認められる“仕事用”の家具はある?

副業で自宅をオフィスとして使っている場合、業務に直接使用する家具(デスク、椅子、本棚など)は経費として計上可能です。

ただし家事按分が必要になるため、仕事用として使用した部分だけを計上します。

Q3. 副業のために購入した参考書やセミナー費用は経費にできる?

業務に直接関連する知識を得るために購入した書籍や、スキルアップのために参加したセミナーの費用は、経費として計上できます。

特に、仕事に必要な資格を得るための勉強やセミナーであれば、経費として認められやすいです。

副業では経費計上できる!しっかりと記録・保管をしておこう

副業をする場合、事業に使ったお金はしっかりと経費として記録しておきましょう。少しでも多く経費計上することで、課税対象になる「所得」が減り、結果的に節税へとつながります。

経費計上時の重要なポイント

1.支出の証拠を保持

- 領収書やレシートをしっかりと保管し、日々の支出に対する証拠を残しましょう。

- 特にオンライン支払いの場合、取引明細やスクリーンショットを保存しておくことが大切です。

2.収支の記録方法

- 収支内訳書を作成し、どの費用が事業に関連するものかを明確に記録します。

- 現在では、無料の帳簿付けツールを活用することで、手間を省きながら正確な記録が可能です。

3.定期的なチェックと整理

月ごと、または四半期ごとに経費と収支の記録を整理し、税務申告前に確認作業を行いましょう。

4.経費計上のための電子化とクラウド保存

物理的な領収書やレシートだけでなく、電子領収書やデジタル支払い明細書もクラウドで保存し、簡単にアクセスできる状態を保つと便利です。

また、白色申告で副業経費を申告するには、年間の収支を記した「収支内訳書」を作成する必要があります。

収支内訳書の作成には帳簿付けが必須です。近年では無料で利用できる帳簿付けツールなどもありますので、上手に活用してみましょう。

経費を抑えて安全に副業するならレゾナンスのバーチャルオフィス!

レゾナンスは、月額990円からご利用いただけるバーチャルオフィス(ビジネス用住所)です。

当レゾナンスでは東京・横浜の一等地住所や郵便物転送がご利用いただけるサービスを提供しており、賃貸オフィスのような高額な初期費用は不要。

最短即日でご利用可能(※)なため、コストを抑えてすぐに起業したい方にぴったりです。

レゾナンスは副業ワーカーにもぴったり!

- 自宅バレを防いで安全にビジネスを始めたい方

- 副業や個人事業で仕事用の住所を持ちたい方

- ご自宅やコワーキングスペースを主な作業拠点とする方

- オフィスを借りる費用を抑えたい方

- 郵便物転送や電話代行などのサポートを受けたい方

- 法人口座開設の紹介等、便利な起業サポートを利用したい方

- 貸し会議室やコワーキングスペースを利用したい方

- 客先訪問が中心で固定オフィスが不要なビジネスをされている方

- サテライトオフィスや別拠点としてオフィス住所を持ちたい方

※ご利用開始には契約手続き(ご入金、ご本人様確認含む)が必要です。

バーチャルオフィスを活用すれば、物理的なオフィスを持たずに法人登記やビジネス住所を確保できます。初期費用・ランニングコストを大幅に削減できるうえ、プライバシーを守りつつ、柔軟な働き方が実現できます。

これまでにも、多くの副業ワーカーの皆様にご愛顧をいただいております。

コワーキングスペース付き店舗ならますます便利!

またレゾナンスでは、コワーキングスペース併設店舗(レゾナンス渋谷駅前店)もご用意。

30分220円からの低価格でご利用いただけるため、「自宅だと副業の作業に集中できない……」なんて時にもオススメ。

会員様限定のコワーキングスペースのため、お席が確保しやすいのも嬉しいポイントです。

「副業であっても一等地でオフィスを持ちたい」

「事業に合ったおしゃれな住所でブランディングをしたい!」

このようにお考えの方は、ぜひレゾナンスのバーチャルオフィスをご活用ください!