働き方の多様性が広がりつつある昨今、個人事業主やフリーランス、副業やパラレルワークなど、“新たな働き方”に挑戦する方も増えています。

そのような方々にぜひおすすめしたいのが、「ふるさと納税」です。ふるさと納税を活用すれば、お得に節税ができますよ。

本記事では、個人事業主やフリーランス、副業ワーカー・パラレルワーカーへ向け、ふるさと納税を利用するメリットを解説。ふるさと納税の寄付上限額がかんたんに分かる「計算ツール」の紹介や、ふるさと納税の確定申告方法についてもご説明します。

「ふるさと納税が気になっているけれど、やる意味はあるの?」「自分は何円までふるさと納税するのがトクになる?」とお考えの方は、ぜひご覧ください。

ふるさと納税とは?

ふるさと納税とは、都道府県にある自治体(市区町村)へ寄付を行う制度です。

寄付をすることで節税でき、さらに「返礼品」がもらえるとして、例年多くの方が利用されています。

ふるさと納税で節税できる仕組み

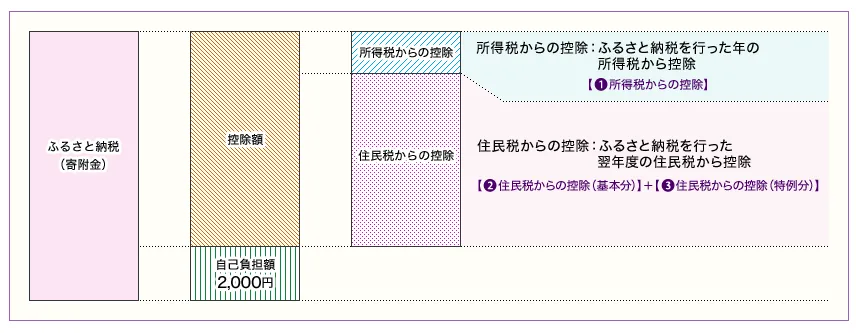

ふるさと納税、すなわち「寄付」をした金額は「寄附金控除」として扱われます。

このとき、ふるさと納税額の全額が寄附金控除になるわけではありません。

実際には自己負担分2,000円を差し引いた金額が、所得税、住民税からそれぞれ控除されます。

- 「ふるさと納税をした金額-2,000円」が「寄附金控除」となる

- 寄附金控除の全額から「所得税の控除」「住民税の控除(基本分、特例分)」をそれぞれ受けられる

①所得税からの控除……(ふるさと納税額-2,000円)×所得税率

②住民税の控除(基本分)……(ふるさと納税額-2,000円)×住民税率(10%)

③住民税の控除(特例分)……住民税所得割額の2割が限度(※)

※特例分が「住民税所得割額の2割」を超えない場合、(ふるさと納税額 – 2,000円)×(90% – 所得税の税率)で特例分を算出します。

複雑に思えますが、言い換えると「2,000円で返礼品がもらえて、税金を寄付という形で前払いし、後から納税する所得税・住民税を減らせる制度」ということになります。

ふるさと納税には「寄付上限額」がある

なお、ふるさと納税の寄附金控除額には「上限額」があります。

上限額いっぱいまでふるさと納税をした場合、節税をしながら実質2,000円の負担で豪華な返礼品をもらえます。

上限額は会社員か個人事業主か、また扶養家族がいるか、特別な控除を受けているか……といった条件によっても変わります。

また上限額を超えてふるさと納税をしても、節税効果は上限額まで寄付したときと変わりませんので注意しましょう。

個人事業主やフリーランス、副業ワーカー、パラレルワーカーがふるさと納税するメリット

ここまではふるさと納税についての概要でしたが、「個人事業主、フリーランス」「副業会社員やパラレルワーカー」がふるさと納税をするメリットとは何なのでしょうか?

個人事業主やフリーランス、および副業会社員・パラレルワーカーがふるさと納税をするメリットは次のとおりです。

所得税・住民税を節税しながら返礼品がもらえる

ふるさと納税をしなければ、所得税や住民税はそのまま納付するだけです。そこには直接的なリターンがありません。しかしふるさと納税を活用すると、課税額を減らしつつ豪華なお礼の品がもらえます。

自己負担額は2,000円かかりますが、返礼品は2,000円相当以上の品物も多いため、結果的にはおトクです。

- お肉(牛肉、豚肉、鶏肉など)

- 魚介類

- エビ、カニなど

- お米、パン

- 野菜類

- フルーツ類

- 卵類

- お酒類

- 飲料

- お菓子

- 加工品等

- 麺類

- 調味料・油

- 鍋セット

- 日用品、雑貨

- 食器類

- 家具、家電

- 旅行

- イベント等のチケット

- 各地の名産品、工芸品

- 美容雑貨、化粧品

- ファッション、服飾品

- 感謝状

税金として納税するはずだったお金が少なくなるだけでなく、少額でおいしいグルメを楽しんだり、生活に役立つ品をゲットできたりするのは、かなりのメリットといえるでしょう。

そもそも確定申告しているなら作業の負担は少ない

個人事業主やフリーランス、副業収入20万円以上の方は、もともと確定申告が必要です。

そのため、ふるさと納税の寄附金控除の申請作業が苦になりにくいメリットがあります。

また、2つ以上の仕事を行っているパラレルワーカーについても同じことがいえるでしょう。

もともとの作業に“わずかな手間”が加わるだけで節税でき、かつ返礼品がゲットできるなら、やらない手はありません。

寄付金の使い道を指定できる

ふるさと納税で寄付をしたお金は、自治体の施策などに使われます。

このとき、自治体によっては、ふるさと納税の寄付金の使い道を選べるケースが多いです。

その内容は「地元活性化」「インフラ整備」「子育て支援」など、自治体によりさまざまです。

寄付先で後押ししたい施策があれば、使い道を指定してみるとよいでしょう。

副業会社員やパラレルワーカーは上限額が増える、返礼品の選択肢が増える

副業をしていて20万以上の「雑所得」または「事業所得」を得ている会社員やパラレルワーカーは、専業会社員に比べて年間の所得金額がアップします。

所得金額がアップすれば納めるべき所得税額もアップしますが、ふるさと納税は所得税額が上がるほど、上限額も上がる仕組みになっているのです。

つまり、専業会社員に比べてより高額のふるさと納税ができるようになる、とも言い換えられます。

ふるさと納税は価格が高ければ高いほど内容も豪華になりますし、選べる選択肢の幅もグンと広がります。

楽しみが増えるのは大きなメリットです。

フリーランスや副業のふるさと納税の上限額は?計算ツールを使おう!

ふるさと納税をする際は「上限額の計算」がとても大切です。

もし寄附金控除の上限額を超えたふるさと納税をしたとしても、上限額以上の控除は受けられません。

つまり、本来2,000円で済んでいた自己負担額が増えるだけとなってしまいます。

そこで必要になるのが「上限額」の計算です。

有名ふるさと納税ポータルサイトには、上限額を計算するための「シミュレーター」が設けられています。

しかしこのシミュレーターは「会社員向け」に作られていることが多く、「青色申告特別控除」「青色事業専従者控除」「小規模企業共済掛け金控除」などの“給与以外の所得収入者が利用する税控除”が考慮されていないケースが大半です。

こうした事情から、近年では「確定申告者向けのシミュレーター」を提供するふるさと納税ポータルサイトも表れています。

たとえば「ふるさと納税バイブル」では、個人事業主やフリーランス向けの上限額シミュレーターを提供しています。

扶養家族等の控除はもちろん、青色申告特別控除、専従者控除、小規模企業共済掛け金控除などを考慮した試算ができ、より正確な上限額を算定しやすくなっているのです。

●個人事業主・フリーランス版 寄付上限額シミュレーション

https://furusato-bible.jp/sim/kojinjigyo/

また、おおよその上限額を知りたい場合には簡易的なシミュレーションも可能です。

こちらは確定申告書の「課税される所得金額」を入力するだけで、寄付上限額の目安が分かります。

● 個人事業主・フリーランス かんたん版 寄付上限額シミュレーション

https://furusato-bible.jp/sim/kojinjigyo_kantan/

なお「ふるさと納税バイブル」では、副業やパラレルワーカー向けの寄付上限額シミュレーションも利用できます。

● 副業・パラレルワーカー版 寄付上限額シミュレーション

https://furusato-bible.jp/sim/fukugyo/

一般的な会社員向けの上限額シミュレーションでは、副業による雑所得、経費などが考慮されていないケースが多く見られます。

しかしふるさと納税バイブルの「副業・パラレルワーカー版 寄付上限額シミュレーション」であれば、給与収入、配偶者の給与収入、各種控除に加えて「副業の収入と経費」を考慮した上限額の試算が可能です。

「自分の上限額はどのくらい?」と気になるときは、ぜひ上記の寄附上限額シミュレーションを活用してみましょう!

ふるさと納税したあとは確定申告が必要!流れを紹介

個人事業主、フリーランス、副業ワーカーやパラレルワーカーは、確定申告する際に「ふるさと納税(寄附金控除)の申告」をまとめて行います。

ふるさと納税~確定申告までの流れは以下のとおりです。

- 寄付先を探し、ふるさと納税をする(1月1日~12月31日)

- 返礼品、寄附金受領証明書を受領する

- 翌年3月15日までに確定申告をする

- 「寄附金控除」として所定の金額が所得税から差し引かれる

- 翌年の住民税から控除される

(源泉徴収されていた所得税がある場合は、還付されることもある)

それぞれ解説していきます。

1.寄付先を探し、ふるさと納税をする(1月1日~12月31日)

ふるさと納税をするには、まず寄付先を探す必要があります。

寄付先を決定したらふるさと納税ポータルサイト等から申し込みをし、支払いを行いましょう。

返礼品の内容で選ぶ

寄付先は全国各地の自治体となっており、それぞれ返礼品が用意されています。

「返礼品を楽しみにしたい!」という方は、返礼品の内容で寄付先を選んでもよいでしょう。

返礼品を検索したいときは、「ふるさと納税バイブル」のようなポータルサイトを活用すると便利です。

縁やゆかりのある自治体へ寄付をする

返礼品にこだわりがない場合は、過去に住んでいた自治体や親戚、友人、お世話になった人が住んでいる自治体などへ寄付をするのもひとつの方法です。

事実、ふるさと納税を利用している方には「生まれ育った故郷に寄付をして応援したい」「趣味でよく利用する観光地を支援したい」といった理由で、寄付先を選ぶ方も多く見られます。

現在住んでいる自治体に寄付をした場合は返礼品がもらえない

ふるさと納税の返礼品がほしい方は“寄付先選び”に注意が必要です。

ふるさと納税の返礼品は、いま住んでいる自治体(市町村)以外の場所へ寄付をした場合に送られます。

一方、自分がいま住んでいる市町村宛てに寄付をした場合、返礼品はもらえません。

これは、返礼品があくまでも「他の自治体に住んでいる人が寄付をしてくれたお礼」であるからです。

なお、住んでいる自治体へふるさと納税をしたい場合は、申し込み時点で「返礼品なしの寄附」を選ぶ必要があります。ふるさと納税の効果(節税)は居住地・非居住地で変わりませんが、注意点として覚えておきましょう。

2.返礼品、寄附金受領証明書を受領する

ふるさと納税をしたあとは、平均1ヶ月程度で返礼品が送付されます。

返礼品の内容によっては2週間~半年の幅が設けられている場合もありますので、あらかじめ確認しておくと安心です。

また、返礼品が送られてきたあとに「寄附金受領証明書」という書面が発行されます。こちらは返礼品と別途で発送され、確定申告で必要になるものなので、失くさないよう保管しておきましょう。

3.翌年3月15日までに確定申告をする

その年のふるさと納税が終わったら、翌年3月15日までに確定申告をします。

確定申告書の書き方と提出の流れ

ふるさと納税の申告には、確定申告書Bの第一表、第二表を使います。

上限額内のふるさと納税をした場合は、「寄付の合計額-2,000円」をした金額を記入しましょう。

②確定申告書Bの第二表「寄附金控除に関する事項(㉘)」へ、

- 寄附先の名称等(○○県○○市)

- ふるさと納税の合計額(2,000円を引く前の金額)

を記入します。

複数の自治体へふるさと納税をした場合は「寄付先の名称等/○○県○○市ほか 寄附金/30,000円」と記入すれば大丈夫です。

③第二表「住民税・事業税に関する事項」欄にある「都道府県、市区町村への寄附(特例控除対象)」へ、ふるさと納税の合計額(2,000円を引く前の金額)を記入しましょう。

④確定申告書と一緒に「寄附金受領証明書」を提出します。

なお、ふるさと納税ポータルサイトの中には「寄附金控除に関する証明書」という書類を作成、ダウンロードできるところもあります。こちらは複数のふるさと納税に関するデータをまとめた書類で、寄附金受領証明書の代わりに使えます。

ふるさと納税の申告を忘れたら?

ちなみに、ふるさと納税(寄附金控除)の申告を忘れてしまった場合は、5年以内であれば「更生請求(申告の誤りを訂正すること)」または「還付申告」ができます。

個人事業主やフリーランスなど、もともと毎年確定申告を行っている方の場合は「更生請求」をすることになります。

更正の請求には「所得税及び復興特別所得税の更正の請求書」、「寄附金受領証明書」などが必要です。あらかじめ税務署に確認し、必要な書類を揃えたうえで申請してください。

参考リンク:[手続名]所得税及び復興特別所得税の更正の請求手続|国税庁

4.「寄附金控除」として所定の金額が所得税から差し引かれる

ふるさと納税で先に納税をしたお金は「寄附金控除」として、課税所得から差し引かれます。

この課税所得をもとに所得税の算定を行うため、先に源泉徴収をされていた人などは払いすぎていた所得税が戻ってくる(還付)される場合があります。

還付される場合は1~2ヶ月程度で指定口座に振り込まれるので、覚えておきましょう。

5.翌年の住民税から控除される

住民税は、確定申告をした年の課税所得から算定され、翌年に請求される仕組みです。

つまりふるさと納税をした場合は、「翌年度」の住民税が安くなります。

控除額は住民税が決定してからでないと判明しないため、「住民税決定通知書」が届いたら、どれくらい控除されているのか確認しておきましょう。

まとめ

「ふるさと納税」は節税しながら自治体の応援ができ、さらに返礼品がもらえる制度です。

もともと確定申告を行っている個人事業主、フリーランスや副業・パラレルワーカーであれば、手軽な作業でおトクに節税ができます。

「これからふるさと納税を始めたい!」という方は、「ふるさと納税バイブル」の寄付上限額シミュレーターを活用し、上限額を知るところから始めてみましょう。

そのうえでどの返礼品にしようか選べば、自己負担額2,000円で最大の節税効果が得られますよ。

皆さんもぜひ、賢く活用してみてくださいね。