代金・料金を支払ったことを証明する証憑書類である「領収書」。自分が“書く側”になると、日付や金額欄の書き方、印鑑の有無などで戸惑った経験のある方も多いのではないでしょうか?

そこで今回は、領収書の書き方を見本付きで解説します。収入印紙代を抑えるコツや、領収書の発行・保管時に知っておきたい注意点についてもご紹介します。

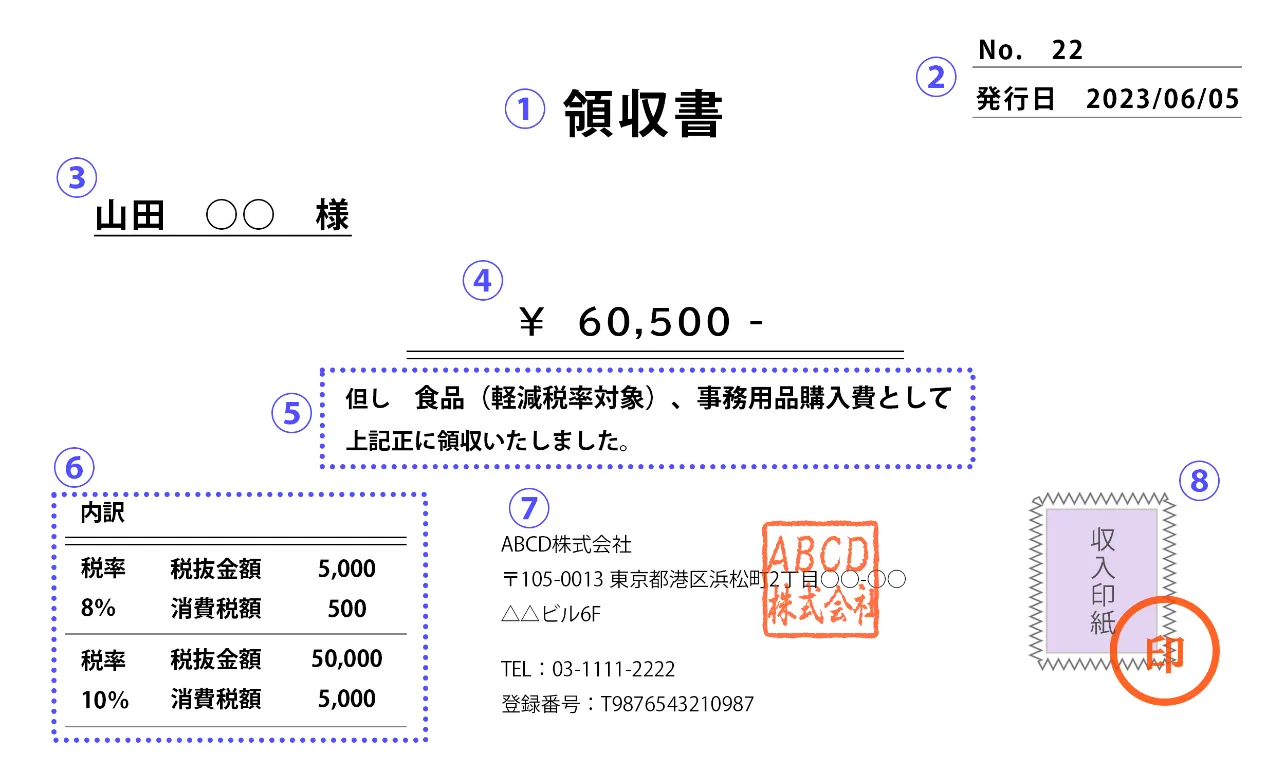

領収書の書き方は?必須項目を見本でおさらいしよう!

領収書は、一般的に以下のような様式で発行されます。

領収書には法律で定められた固定の様式がありません。よってお店でもらうレシートや請求書、納品書なども「領収書」として扱うことができます。

ただし領収書を発行する場合、次の項目を記載する必要があります。

①表題

②通し番号、発行日

③宛名

④金額

⑤但し書き

⑥内訳

⑦発行者の情報

⑧収入印紙

順にポイントを解説していきます。

①表題

表題は領収書であることが分かるよう、中央や左上などに大きく「領収書」と記載します。

②通し番号、発行日

右上または左上に領収書の管理用通し番号、発行日を記載します。

発行日については『代金を受け取った日付』を記入しましょう。表記は西暦、和暦どちらでもかまいません。

2023/XX/XX

2023年XX月XX日

令和5年XX月XX日

③宛名

代金を支払った個人、または企業名を記入します。企業との取引においては、代表者名ではなく会社名宛てでの発行が望ましいです。企業宛てに発行する際には「様」ではなく「御中」を使いましょう。

なお、一部の業種においては宛名を「上様」と書いて領収書を発行することもできます。

飲食業

小売業(スーパー、百貨店、量販店など)

旅客運送業(電車、バス、タクシーなど)

旅行関連事業(旅行会社等)

駐車場業

なお、「上様」宛てに発行された領収書は、証憑としての信頼性がやや劣る傾向にあります。

よって、税務署からの信用性を損ないやすい点に注意しましょう。

発行する側としてはそのことを把握しておくのはもちろん、受け取る側になった場合は「上様」の領収書発行依頼を多用しすぎないことも大切です。

④金額

領収書には領収した金額を記載します。このとき押さえておきたいのが以下の3点です。

- 金額の頭に『¥』または『金』をつけること……

- 数字3ケタごとにカンマ(,)で区切る

- 改ざん防止のため金額の末尾に『 – 』『※』『也』などを追加する

¥50,000-

金60,000円也

¥70,000※

手書きの領収書の場合、金額の冒頭に別の数字を書き加えたり、末尾に「0」を付け足したりといった水増し経費精算が起こりかねません。このような不正を防ぐため、冒頭・末尾に記号等を書き加えます。

⑤但し書き

但し書きとは、「何に対して代金を支払ったのか」という補足説明のことです。

事務用品代として

消耗品費として

お食事代として

書籍代として

交通費として

パーティー参加費として

また、軽減税率が適用される商品・サービスについては、「食品(軽減税率対象)」のように、軽減税率対象であることを記載しておきましょう。

よく「お品代」と記載している領収書を見かけますが、これは具体性に欠けるため税務上の印象も微妙です。

なるべく具体的に商品やサービスの内容を記載しておきましょう。これは、後に帳簿付け・仕訳をする際にも役立ちます。

なお、品目が多く書ききれない場合は、代表的な品目(もっとも高い商品・サービスなど)を記載し、『他○○点』と記載すればOKです。

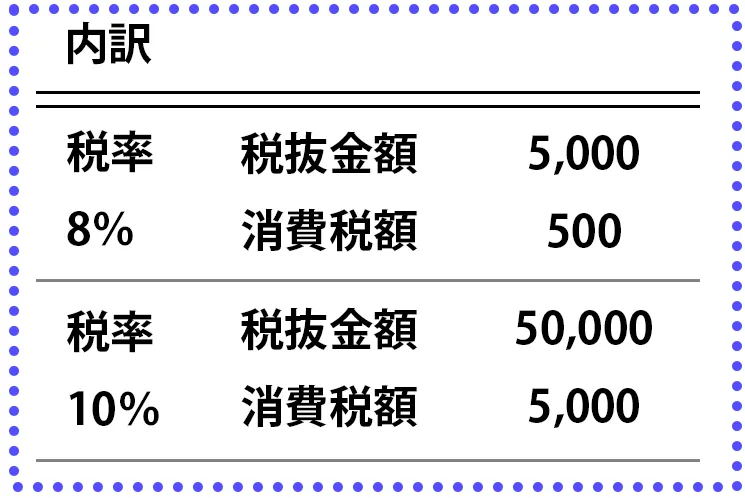

⑥内訳

領収書には代金の内訳を記載しなくてはなりません。

このとき「適用される税率」ごとに「税抜価格・消費税額」をそれぞれ記載するのが重要なポイントです。

2023年10月からは「インボイス制度」が導入されますが、このインボイス制度では「税率ごとの消費税額」を記載しなくてはなりません。よって、軽減税率8%と通常税率10%が混合している支払いの場合、それぞれを分けて記載します。

ちなみにインボイス制度のスタート以降は、後述する「発行者の情報」において、適格請求書発行事業者の登録番号を記載する必要もあるので注意しましょう。

⑦発行者の情報

発行者欄には以下の情報を記載します。

- 会社名(個人の場合は個人名、屋号等)

- 店舗、支店名

- 住所

- 電話番号

- 会社印(発行者欄に重ねて押印)

- 適格請求書発行事業者の登録番号(Tから始まる番号)

発行者欄には「どこの誰が発行したのか」がはっきりと分かるように記載しましょう。

また、領収書発行時には慣例として会社印を押印することが一般的です。必ず押印が必要なわけではありませんが、「確かに発行したことの証明」として相手に信頼感を与えるために押すケースが多く見られます。

なお、インボイス制度が開始したら「適格請求書発行事業者の登録番号」の記載も必須となります。制度開始前から記載していても問題ありませんので、あらかじめフォーマット・テンプレートに組み込んでおくことをおすすめします。

⑧収入印紙

印紙税法では、税抜の金額が50,000円以上の領収書を発行する場合に「収入印紙」を貼付する必要があります。

領収書に貼付する収入印紙の金額は、取引金額に応じて200円~200,000円と変化していきます。

【企業でよく使う収入印紙の金額一覧表】

| 取引(領収)金額 | 収入印紙の金額 |

|---|---|

| 5万円未満 | 0円(非課税) |

| 5万円~100万円以下 | 200円 |

| 100万円~200万円以下 | 400円 |

| 200万円~300万円以下 | 600円 |

| 300万円~500万円以下 | 1,000円 |

| 500万円~1,000万円以下 | 2,000円 |

| 1,000万円~2,000万円以下 | 4,000円 |

領収書に収入印紙を貼付する場合、収入印紙の上から「消印」を押します。

収入印紙は「課税文書に対する税を間接的に納付するためのもの」であり、再利用は認められていません。

そのため、上から消印を押し、収入印紙をはがして再利用されないように対策をします。

収入印紙については以下のコラムも参考にしてみてください。

領収書発行の流れや押さえておきたいポイントは?

領収書は以下の3ステップで発行します。

②5万円以上の場合、金額区分に合った収入印紙を貼付する

③相手に領収書を渡し、複写した領収書控えを保管する

このとき押さえておきたいポイントは以下の3つです。

クレジットカード払いの場合は領収書発行が原則不要

取引相手が代金をクレジットカードで支払った場合、領収書の発行は不要です。この場合、クレジットカード会社が発行する売上票、利用明細書が領収書代わりになるからです。

ただし、取引相手によっては「領収書を発行してほしい」と依頼してくるケースもあるでしょう。その場合は「クレジットカード利用」「クレジット取扱」などの文言を明記すれば、発行しても大丈夫です。

なおクレジットカード払いの場合、いわゆる「信用取引(直接の金銭の受領がない)」と判断されるため、5万円以上の取引であっても収入印紙は不要です。ただし“クレジット払いである旨”を明記していない場合は、現金や預金での取引と同じく収入印紙の貼付義務が発生しますので注意しましょう。

参考リンク:クレジット販売の場合の領収書|国税庁

デジタル領収書の場合は収入印紙を貼らなくてもOK

電子データとして作成・送信する領収書は、5万円以上の取引であっても収入印紙が不要になります。

収入印紙が必要になる「課税文書」は、あくまでも紙で発行された文書が対象となります。

よって、電子データで作成・送信する領収書は課税対象から外れるため、収入印紙代がかからないのです。

ただし電子データは不正な改ざんが容易なため、タイムスタンプの付与、電子署名などの「信ぴょう性を高める対策」が必須となります。

内訳の記載方法によっては収入印紙代を抑えられる

領収書には税率に応じた支払いの「内訳」を記入しますが、この記載方法によって収入印紙の有無が変化することがあります。

たとえば取引先が、税込53,900円(消費税10%)の自社商品を購入したとします。

このとき「税抜49,000円、消費税(10%)4,900円、合計で53,900円」を記載していれば、収入印紙代はかかりません。

そもそも領収書は「税抜き価格5万円以上」が課税対象なので、税抜49,000円ということが明記されていれば「課税文書」とみなされず、収入印紙も不要になるのです。

一方、「税込53,900円、消費税10%を含む」と記載した場合はどうでしょうか。こちらは法律的には違法ではありませんが、『消費税額がいくらか』が不明瞭です。

実際には消費税抜きなら5万円未満になるのですが、消費税額が明記されていないと「5万円を超えている」と判断されてしまいます。結果、課税文書として収入印紙代200円がかかることになります。

書き方次第で課税・非課税の分かれ目ができてしまうため、課税文書にあたるか微妙な金額の取引では、税抜き価格と消費税、合計額を分けて記載しましょう。

領収書を発行・保管するうえでの注意点

領収書を発行・保管する際には次の3点に注意しましょう。

領収書に不備があった場合は返却してもらい、再発行をする

領収書を渡した後不備があった場合は、一旦返却してもらって再発行をします。

返却してもらうのは、領収書の重複による水増し経費精算を防ぐためです。再発行をする理由についても同様で、あとから不正やトラブルを防ぐことが目的となります。

修正テープや二重線、訂正印などによる修正はNGですので覚えておきましょう。

領収書を紛失してしまったら?

支出を経費精算する場合、領収書がないと申請ができません。仮に受け取った領収書を紛失してしまった場合は、発行元へ再発行を依頼しましょう。またこちらが再発行をする場合は、領収書と同じ効力を持つ「支払証明書」を発行するか、領収書に「再発行」と記載するなどの対策を講じましょう。

領収書は最長10年保管が必要

領収書は最長で10年間の保管が必要です。

(原則は確定申告の提出期限から7年、赤字を次年度に繰り越す法人は10年)

もし適切に保管していなかった場合、税務調査によって追徴課税が科せられる場合もあります。

もらった領収書は月別に整理し、すぐに取り出せるようにしておきましょう。

領収書の書き方をマスターし、スムーズなビジネスをしよう

本記事では、領収書の必須項目や書き方のポイント、注意点をご紹介しました。

ビジネスではモノやサービスの売り買いをする機会も多く、領収書を目にすることが多いもの。

書き方を知っておけば、自社が作成するだけでなく、先方からもらう領収書の不備にも気が付きやすくなります。

正しい領収書の書き方をマスターしておき、ビジネスをスムーズに進めていきましょう。