個人事業主として支払う「税金」には、さまざまな種類があります。

開業したての方やこれから開業したいと考えている方の中には、「どれくらい税金を払うのか」と気になる方も多いのではないでしょうか? 創業したてで規模も小さいうちは事業での売上も少ないため、差し引かれるお金はなるべく少ない方がいい……と考えるのは自然なことです。

また個人事業主としてある程度事業が軌道に乗った方の中には「個人事業税は所得いくらから発生するのか」「消費税の課税事業者になる条件は?」と思案している方も多いでしょう。

そこで本記事では、個人事業主が納める税金の種類や課税開始の条件、計算方法(計算式)、効果的な節税対策を解説します。参考知識としてお読みいただき、スムーズな事業運営を目指してみてくださいね。

個人事業主にかかる税金は4種類ある

個人事業主は開業して事業を営む個人のことで、所得に応じて税金が発生します。

個人事業主が主に関わる税金には以下の4つがあり、それぞれの税額や申告方法について理解しておくことが大切です。

- 所得税

- 住民税

- 個人事業税

- 消費税

まずは税金の種類と計算方法について、順を追って見ていきましょう。

1.所得税

所得税は、個人事業主の所得に対して課される税金です。

そもそも所得とは「事業から得た収入から必要経費を差し引いた金額」を指します。

所得税の税率・税額は「累進課税方式」で計算され、所得が高くなるほど税率も高くなります。

個人事業主は確定申告で課税所得を申告する必要があり、確定申告をもってその年度の税額が確定します。また個人事業主は会社員のように毎月の給与から天引きされる方式ではなく、原則として一括(または2回の分割納付)で納付する点も知っておきましょう。

前年の所得を申告する確定申告期間(2月16日〜3月15日まで)に、一括または2回の分割納付

※土日祝の場合は翌平日まで

所得税額の計算方法は?

所得税額は以下の式で計算することができます。

課税所得額 × [所得税率] - 控除額 = 所得税額

所得税率は課税所得の区分ごとに異なりますが、5〜45%です。

【課税所得区分ごとの所得税率の速算表】※1,000円未満の端数金額を切り捨てた後の金額

| 課税される所得金額 (課税所得) |

税率 | 控除額 |

|---|---|---|

| 1,000円〜1,949,000円まで | 5% | 0円 |

| 1,950,000円〜3,299,000円まで | 10% | 97,500円 |

| 3,300,000円〜6,949,000円まで | 20% | 427,500円 |

| 6,950,000円〜8,999,000円まで | 23% | 636,000円 |

| 9,000,000円〜17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

「控除額」とは税額控除のことで、こちらも税率と同様に課税所得区分に比例して控除額が増えます。課税所得に所得税率をかけた金額から、控除額を差し引いた残りが所得税額となります。

計算例

課税所得は、その年の収入から「基礎控除」「青色申告特別控除」などの各種控除を差し引いた後の金額を用います。

例えば各種控除を差し引いた後の課税所得額が600万円だった場合、所得税率は20%なので6,000,000円×20%-427,500円=772,500円が所得税となります。

【所得税はいくらになる?所得税額シミュレーション例】

| 課税所得 | 所得税額 |

|---|---|

| 100万円(1,000,000円) | 50,000円 |

| 200万円(2,000,000円) | 102,500円 |

| 400万円(4,000,000円) | 372,500円 |

| 700万円(7,000,000円) | 974,000円 |

| 1,000万円(10,000,000円) | 1,764,000円 |

| 4,000万円(40,000,000円) | 13,204,000円 |

上記のとおり所得が上がるほどに税負担は増えるため、のちにご紹介する節税対策で課税所得額を抑えることが重要です。

また、所得が高く税率区分が23%を超える場合には、法人化を検討されるのも一つの方法です。

法人化については以下の記事も参考にしてみてください。

2.住民税

住民税は、個人事業主の居住地の自治体に支払う地方税です。

住民税は所得に対し課税される「所得割」、定額課税される「均等割」の2つを合わせた額を納付します。

- 所得割

- 均等割

所得に対し10%

(道府県民税4%、市町村民税6%)

※政令指定都市は道府県民税が2%、市民税が8%

5,000円

(道府県民税1,000円、市町村民税3,000円、森林環境税1,000円)

地方自治体から届く納付書に従い、年4回(または一括)で納付

※おおむね5〜6月ごろに納付書が届く

住民税の所得割

住民税の所得割では一律の税率が適用されます。ただし全ての人に適用されるわけではなく、所得が自治体それぞれの定める『非課税限度額』未満であれば住民税の課税対象外となります。

課税・非課税のボーダーラインは自治体ごとに異なるため、お住まいの自治体WEBサイト等で確認しておくと安心です。

住民税の均等割

均等割についてはいわば「地域社会の会費」のようなもので、金額は所得にかかわらず一律です。

また住民税は所得税の確定申告を行った後に、自治体から請求が来るため、納税は翌年に行われるのが一般的です。

住民税の計算方法

住民税の計算方法は以下のとおりです。

<①所得割>:課税所得額 × 税率(10%)= 所得割の金額

<②均等割>:5,000円

①所得割 + ②均等割(5,000円)-税額控除(※)= 住民税額

仮に課税所得額が400万円だった場合、400万円×10%+5,000円=40万5,000円が住民税額となる計算です。ただし、住宅ローンの支払いがある場合や特定団体に寄付をした場合、ふるさと納税をした場合は①+②から差し引くことができます(税額控除)。

個人事業主が住民税を納付する方法は普通徴収だけ

ちなみに、住民税の納付方法には納税者自身で納付書などを用いて支払う「普通徴収」と、給与などから天引きされて会社が納税する「特別徴収」があります。

会社員は原則として特別徴収で納付しますが、個人事業主の場合はご自身で事業を営んでいるため、普通徴収で住民税を納付することになります。

3.個人事業税

個人事業税は、特定の事業を営む個人事業主に対して課せられる地方税の一種です。

事業所得から必要経費を差し引いた課税所得に対して税率をかけて算出され、所得税の確定申告後に地方自治体から納付の通知が送られてきます。

都道府県から届く納税通知書に従い、8月・11月の年2回納付

個人事業税の税率と計算方法

個人事業税は事業の種類によって3〜5%の税率が課せられます。

例えばサービス業であれば税率は5%、製造業や卸売業であれば3%となります。

| 区分 | 税率 | 事業の種類 | |||

|---|---|---|---|---|---|

| 第1種事業 (37業種) |

5% | 物品販売業 | 運送取扱業 | 料理店業 | 遊覧所業 |

| 保険業 | 船舶定係場業 | 飲食店業 | 商品取引業 | ||

| 金銭貸付業 | 倉庫業 | 周旋業 | 不動産売買業 | ||

| 物品貸付業 | 駐車場業 | 代理業 | 広告業 | ||

| 不動産貸付業 | 請負業 | 仲立業 | 興信所業 | ||

| 製造業 | 印刷業 | 問屋業 | 案内業 | ||

| 電気供給業 | 出版業 | 両替業 | 冠婚葬祭業 | ||

| 土石採取業 | 写真業 | 公衆浴場業(むし風呂等) | - | ||

| 電気通信事業 | 席貸業 | 演劇興行業 | - | ||

| 運送業 | 旅館業 | 遊技場業 | - | ||

| 第2種事業 (3業種) |

4% | 畜産業 | 水産業 | 薪炭製造業 | - |

| 第3種事業 (30業種) |

5% | 医業 | 公証人業 | 設計監督者業 | 公衆浴場業(銭湯) |

| 歯科医業 | 弁理士業 | 不動産鑑定業 | 歯科衛生士業 | ||

| 薬剤師業 | 税理士業 | デザイン業 | 歯科技工士業 | ||

| 獣医業 | 公認会計士業 | 諸芸師匠業 | 測量士業 | ||

| 弁護士業 | 計理士業 | 理容業 | 土地家屋調査士業 | ||

| 司法書士業 | 社会保険労務士業 | 美容業 | 海事代理士業 | ||

| 行政書士業 | コンサルタント業 | クリーニング業 | 印刷製版業 | ||

| 3% | あんま・マッサージ又は指圧・はり・きゅう・柔道整復 その他の医業に類する事業 |

装蹄師業 | |||

(地方税法第72条の49の17、都税条例第39条の3)

引用元:個人事業税|仕事と税金|東京都主税局

なお、個人事業税の計算では「事業主控除」が適用されます。事業主控除は年290万円となっており、事業所得が290万円以下の場合は控除額で相殺されて個人事業税が課税されません。

①事業の総収入-必要経費=事業所得

②事業所得-事業主控除(年290万円)=課税対象額

③課税対象額 × 税率(3〜5%)= 個人事業税額

たとえばマッサージ業(税率3%)で事業所得が400万円だった場合、400万円-290万円(事業主控除)=課税対象額が110万円となり、110万円×3%=33,000円が個人事業税となります。

4.消費税

消費税は事業者が商品やサービスを提供した際に、その代金に上乗せして顧客から徴収する税金です。支払う側が負担する税金ですが、事業者が消費税を徴収した場合、税額を計算して納付する義務があります。

また事業者自身が仕入れなどで他の業者等へ消費税を支払った場合、支払い先が消費税を預かり、所定の期日までに納付することになります。

ただし消費税の納税義務があるかどうかは、課税事業者か免税事業者かにより異なります。

課税期間後の翌年3月31日まで

※確定消費税額(地方消費税額を除く)が48万円を超える場合は、消費税及び地方消費税の中間申告と納付が必要

消費税の課税事業者と免税事業者の違いはなに?

課税事業者と免税事業者では、「消費税を納税する義務があるか、ないか」という違いがあります。

課税事業者

課税事業者は読んで字のごとく、売上に対する消費税を顧客から徴収し、納税する義務があります。以下のいずれかに当てはまる事業者は課税事業者となり、当期利益が赤字・黒字にかかわらず消費税の納付義務が生じます。

- 基準期間となる前々年の売上高が1,000万円を超えた事業者

- 特定期間(前年1月1日〜6月30日)の売上高が1,000万円を超えた事業者

- インボイス(適格請求書等保存方式)に対応した適格請求書発行事業者となった事業者

課税事業者は消費税の納付義務がある一方で、顧客から徴収した消費税と自社の仕入れや経費にかかる消費税を相殺(仕入税額控除)できるという利点があります。

仕入税額が売上税額を上回っている場合、課税事業者なら確定申告によって仕入税額控除をしきれない部分の「消費税還付」が受けられます。

そのほか、支払った消費税を経費計上できる点もメリットです(※勘定科目「租税公課」で計上、税込経理方式で記帳している場合)。

免税事業者

一方、上記に当てはまらない個人事業主は免税事業者となります。

基準期間の売上高が1,000万円以下で、かつ適格請求書発行事業者(インボイス事業者)として登録していない事業者

ただし、適格請求書発行事業者(インボイス事業者)の登録を行った場合は、売上高にかかわらず課税事業者となるため注意しましょう。

免税事業者は顧客から徴収した消費税の納付義務がないため、消費税の申告が要らず、徴収した消費税を手元に残すことができるメリットがあります。

一方、免税事業者は課税事業者のように仕入れ・経費にかかる消費税を税額控除することができません。また免税事業者は、確定申告での消費税の還付も受けられません。

消費税の計算方法は?

消費税は以下のように、売上の消費税から仕入に払った消費税を差し引き、二重課税を防ぐ方法で計算します。

課税期間中の売上にかけられた消費税額 - 仕入れ等で支払った消費税額 = 納付する消費税額

仕入税額控除をするには取引先が発行したインボイスが必要

上記の計算時に「支払った消費税額」を差し引く(仕入税額控除する)ためには、取引先発行の適格請求書(インボイス)が必要になります。取引先が免税事業者でインボイスが発行できない場合、支払った消費税額を差し引くことはできません。

簡易課税制度について

ただし、課税事業者が「簡易課税制度」を利用している場合は、実際の支払い消費税額ではなく“みなし仕入率”で計算し、控除が利用できるようになっています。この制度を利用すると、相手が免税事業者であっても仕入税額控除が利用可能です。

個人事業主の節税対策は?

個人事業主としての税負担を軽減するためには節税対策が必須です。さっそく、主な節税方法を紹介します。

経費は漏れなく計上する

節税の基本は、事業にかかる経費を確実に計上することです。

事業活動に必要な支出はすべて経費として認められるため、領収書や請求書をきちんと保管し、漏れなく記録しましょう。

計上した金額は課税所得から差し引けるため、最終的な税額も減らせる効果が期待できます。

- 事務用品や什器などの購入費

- 事業に使用するPCや車、設備などの固定資産(※)

- インターネット回線や固定電話の利用費

- レンタルオフィスやバーチャルオフィスの利用料金

- 自宅をオフィスとしている場合の家賃、光熱費、水道費(※)

- 打ち合わせに使用したカフェの飲食代、会議室利用費

- 客先訪問や仕入の際に使用した交通費

※プライベートと兼用の場合は事業で使用する割合に応じて家事按分が必要

ただし、課税額を減らしたいからといって経費を不正に水増しすることは厳禁です。経費計上範囲を超えて計上していたことが税務調査等で判明した場合、税額の過少申告・無申告による不正計上とみなされ、追徴課税される恐れがあります。

各種控除を活用する

個人事業主が利用できる控除には、基礎控除や配偶者控除、扶養控除のほか、生命保険料控除や医療費控除などがあります。国民年金や国民健康保険に加入している方は、それぞれの保険料を課税所得から控除することができます。

個人事業主で小規模企業共済やiDeCo(個人型確定拠出年金)、経営セーフティ共済に加入している場合は、それぞれの掛金も全額控除の対象です。

これらの控除をうまく活用し、税の算定に用いる課税所得を減らすことができれば、結果的に税負担の負担へつながります。

- 基礎控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 寄附金控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除(iDeCoを含む)

- 社会保険料控除

- 医療費控除 など

【税額控除の例】

- 配当控除

- (特定増改築等)住宅借入金等特別控除

- 住宅耐震改修特別控除

- 住宅特定改修特別税額控除

- 認定住宅新築等特別税額控除 など

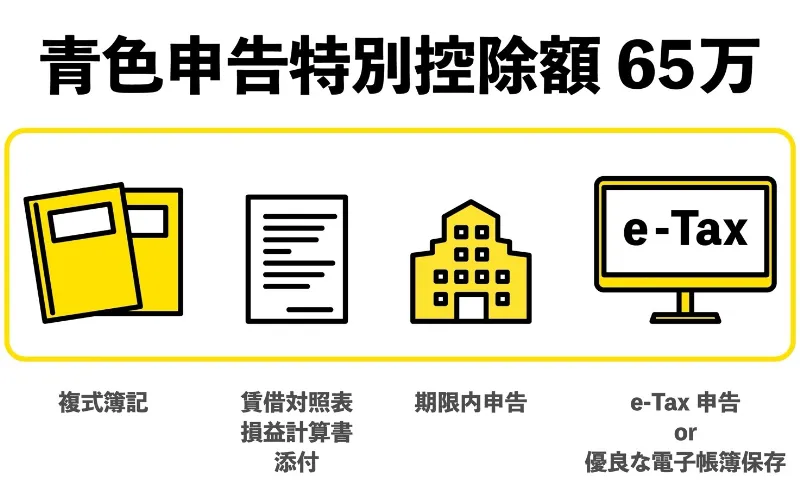

青色申告を行う

個人事業主が節税する上で欠かせないのが、青色申告による「青色申告特別控除」です。

こちらは開業し青色申告を選択・申請した個人事業主のみが利用できる控除で、所得税の計算の際に課税所得から最大65万円を差し引くことができる点が大きなメリットです。

また青色申告の場合、最大3年間にわたって赤字の相殺(純損失の繰越し・繰戻し)ができます。

これを利用すれば、前年の赤字分を繰越し、翌年の黒字分から相殺するといったことも可能です。

【青色申告で65万円の特別控除を受ける条件】

事前に申請が必要な点や複式簿記での記帳が必須となる点など、事務作業の手間はかかりますが、上記のどちらも節税効果としてはかなり大きいもの。せっかく個人事業主になるなら、利用しない手はありません。

参考リンク:

No.2070 青色申告制度|国税庁

No.2072 青色申告特別控除|国税庁

[手続名]所得税の青色申告承認申請手続|国税庁

経費を漏れなく計上するにはクレジットカードが便利

経費を正確に管理するためには、クレジットカードの利用が非常に便利です。

クレジットカードを使うと取引明細が記録されるため「いつ何にお金(経費)を使ったか」が一目で把握しやすくなります。

またクレジットカードをお使いの会計ツールと連動すれば、支払いが発生した際自動的に仕分けをして会計ツールへ記帳することもでき、経理作業の手間が省けます。

カードのポイントやキャッシュバックを活用して仕入や支払い等に使用すれば、経費負担を減らすこともできるでしょう。

- カード払いに統一することでお金の流れが把握しやすい

- 自動的に会計・帳簿ツールへ記帳でき、経理作業の負担減につながる

- ポイントやキャッシュバックで支払いの負担を減らせる

レゾナンスではビジネスカードのご紹介サービスを実施中!

レゾナンスでは「アメリカン・エキスプレス」「JCB」「マネーフォワード」等、複数の法人クレジットカードの入会ご紹介サービスを実施しております。

いずれも経営者・個人事業主様に便利な機能の揃ったクレジットカードですので、これからビジネスカードを作成したい!とお考えの方は、ぜひチェックしてみてください。

※クレジットカードの発行時には各事業者で審査がございます。

個人事業主は節税対策が重要!税金とうまく付き合っていこう

本記事では個人事業主が納める税金について、種類や計算方法、節税対策をご紹介しました。

事業を営み所得が増えてくると、所得税や住民税、個人事業税や消費税などの税負担が生じます。税負担を減らすには、これら税金の計算方法や申告のタイミングを理解し、適切な節税対策を行うことが重要です。

また節税対策としては経費計上や控除、青色申告を駆使する方法が効果的ですが、経費の形状しすぎによる違反行為は避けたいものです。支払いにクレジットカードを利用するなどして経費を適切に管理し、正しい節税対策を心がけていきましょう!