職業欄などでよく目にする「自営業」。フリーランスや個人事業主、法人経営などさまざまな働き方を指す中でよく使われる言葉で、「自由な働き方ができそう……」と憧れている方も多いのではないでしょうか?

とはいえ、実際に自営業の定義についてはあやふやに捉えている方も多いもの。

また自営業=不安定というイメージも強いですが、新たな一歩を踏み出すにあたって、失敗だけは避けたいですよね。

ここでは、自営業の定義やフリーランス・個人事業主・会社員との違いを解説します。加えて自営業として働く方法や向いている人の特徴、自営業を始める上で知っておきたい注意点、成功のためのポイントもご紹介しています。

「自営業で成功したい」という方は、ぜひご覧ください。

自営業は「自分で事業を営んでいる人」を指す言葉

自営業とは、端的に言うと「会社に所属せず自らの事業を営んでいる人」を指します。

会社員の場合、会社に「雇用」され、「従業員」として仕事をします。

立場としては「労働者」として扱われますが、これに対し自営業は独立して自分の事業を営み、収入や利益を獲得する働き方です。

- 独立して自分のお店を開いた

- 個人事業主として家事代行サービスをしている

- 企業に属さずフリーランスとして働いている

- 法人を設立し、経営者として事業を営んでいる

これらはすべて「自営業」に含まれます。

自営業とフリーランス、個人事業主との違いは?

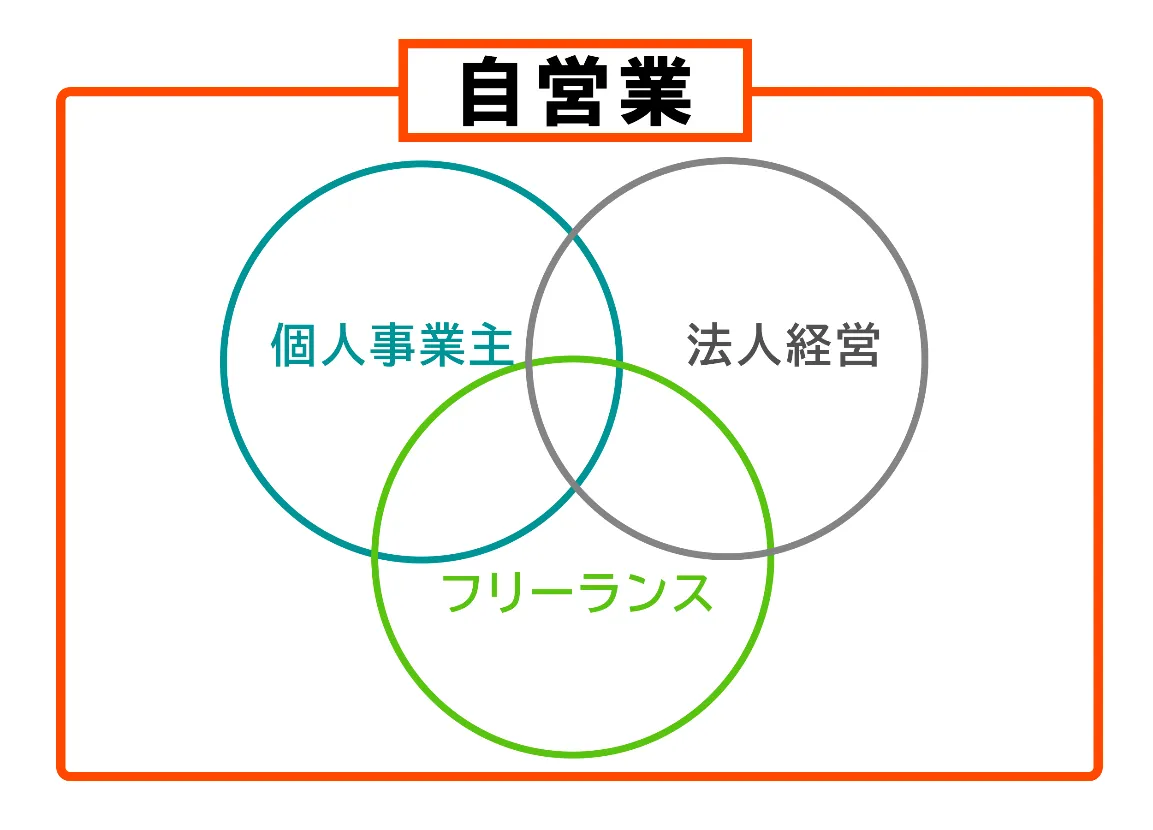

自営業を語る上で欠かせないのが「フリーランス」「個人事業主」といった働き方です。

結論から言うと、フリーランスや個人事業主は「自営業」に含まれます。また、法人経営している場合も「自営業」といってよいでしょう。

これは先述のとおり、企業に所属せず自らが事業を営んでいるためです。

【自営業のイメージ】

また個人事業主は「開業届」を税務署に提出し、開業手続きを済ませている人のことを指しますが、フリーランスは開業手続きの有無にかかわらず、「フリーで仕事を請け負っている人」のことを指します。

ちなみに、個人事業主として開業届を提出する際には職業欄の記入が必要になりますが、職業そのものを「自営業者」として開業することはできません。開業届には「詳細な職種・事業内容」を記載しなくてはならないためです。

自営業と自由業の違いは?

自営業と混同されがちな言葉に「自由業」があります。

自由業は「時間・雇用契約に関わらず自由なスタイルで働く人」という意味です。

意味合いとしては「フリーランス」とほぼ同じなのですが、リモートワークができ、かつIT系の職種、デザイン・クリエイティブ系の職種、芸能・メディア関連の職種において「自由業」という言葉がよくつかわれています。

自由業もある意味「自営業」に含まれる言葉ですが、あえて区別するなら「店舗・場所を限定して事業を営むのが自営業、リモートや出張など働く場所が決まっていないのが自由業」といえるでしょう。

たとえば「ネイリスト」として独立する際、ネイルサロンをオープンして営業するのは「自営業」ですし、出張型のネイリストとして活動するのなら「自由業」と定義できます。

自営業と会社員との違いは?

自営業と対比される存在といえば「会社員」が真っ先に挙げられるでしょう。

自営業と会社員の大きな違いは以下のとおりです。

| 自営業者(個人の場合) | 会社員 | |

|---|---|---|

| 収入の獲得方法 | 自身で事業を営み、売上から利益を差し引いたあとの利益 | 会社からの給与 |

| 加入する保険、年金等 | 国民健康保険 国民年金 介護保険(40歳以上) |

健康保険組合などの健康保険 厚生年金 雇用保険 労災保険 介護保険(健保、40歳以上) |

| 社会保険料の支払い | 全額、扶養の概念なし (※所得状況に応じて減免・免除などの措置あり) |

会社と折半、扶養の概念あり(健康保険、厚生年金) 雇用保険料は0.6~0.7%負担 労災保険は労働者負担なし |

| ケガや病気の時の保障 | なし (個人で備える必要あり) |

あり (雇用保険、労災保険) |

| 必要経費の計上 | あり | なし(一部特例あり) |

| 仕事の責任範囲 | 全範囲 | 一部のみ |

| 独自の所得控除 | 青色申告特別控除(申告者のみ) | 給与所得控除 |

| 退職金 | なし | あり |

自営業の特徴

自営業の場合は自身で事業を営み、「売上-必要経費」を差し引いた残りが「収入」となります。よって、売上によって月々の収入額が変化しやすい点が特徴です。

①仕事に使った費用を経費計上できる

物品や設備等の購入、固定費の支払いなどに使ったお金は「必要経費」として売上から差し引くことができ、自宅で仕事をしている場合は事業に使った割合分の家賃・水道光熱費なども経費として計上できます(家事按分)。

②事業責任はすべて自身が背負う

事業内容における責任はすべて自身にあり、成功すれば自分のおかげ、失敗すればその責任は全て自分で背負う必要があります。

仮に負債が発生した場合は、自営業者が責任者として全てを弁済しなくてはなりません。

③加入する社会保障は国民健康保険と国民年金

社会保障制度としては国民健康保険、国民年金(40歳以上であれば国の介護保険も)へ加入する必要があり、その保険料は原則として全額負担となる仕組みです。

これらには「扶養」の概念がないため、家族がいる場合は(年少者・障害者などの特例適用者を除いて)保険の加入対象になる家族分の保険料を支払わなければなりません。

※条件を満たしている場合は自営業者向けの健康保険組合に加入できるケースがあります。

④青色申告者は「青色申告特例控除」が利用できる

青色申告を申請している事業者は、確定申告の際に収入から最大65万円を差し引く「青色申告特例控除」が利用可能です。控除を活用することで課税所得額を減らし、最終的な課税額を減らせる場合があります。

会社員の特徴

会社員は会社に雇用され、従業員として業務を行います。

自営業とは働き方が大きく異なる分、仕事に関する責任や社会保障制度など、多くの違いがあります。

①経営責任は経営陣が背負う

経営は会社の経営陣が行い、会社員は「指定された範囲の業務」にのみ責任が生じるのが一般的です。

よって、仮に大きな損失を出してしまったとしても、その責任の全て(賠償責任など)を背負うことはほぼありません(※役職・立場・職務規定によっても異なります)。

言い換えれば、従業員を会社が守ってくれているのです。

②自営業とは経費の扱いが異なる

職務上必要になって立て替えた「経費」は、給与と一緒に振り込まれるなど会社がまとめて処理をするので、自身の年末調整や確定申告では利用できません。(※)

参考:No.1415 給与所得者の特定支出控除|国税庁

③加入できる社会保険が異なる

また、会社員と自営業では「社会保険料の扱い」が大きく異なります。

自営業では保険料が全額負担、かつ扶養の概念がありません。

一方会社員は、健康保険・厚生年金に関しては会社が半分負担してくれるほか、扶養の概念があります。また会社員が加入する雇用保険料の自己負担は、0.6~0.7%とわずかな額です。

雇用保険は会社員など雇用されて働く人のための保険で、失業時の手当金や就労支援、出産・育児関連の給付金などさまざまな社会的支援が受けられます。

労働中や通勤中のケガ・病気の治療費は会社が加入している「労災保険」で賄うこともでき、自営業に比べると保障が手厚いともいえるでしょう。

④退職金制度がある

さらに、企業の多くでは「退職金制度」を導入しており、一括・分割などさまざまな方法で退職金を受け取れるのも利点です。

自身で事業を立ち上げることこそできませんが、「会社に属して保障を受けながら仕事ができるのが会社員」、と考えるとわかりやすいでしょう。

オフィスなしで起業できる!

【月額990円〜】

格安バーチャルオフィスのレゾナンス

自営業のメリット・デメリット

自営業には会社員とは違ったメリットも多いですが、一方でさまざまなデメリットがあるのも事実です。

これから自営業を始められる場合は、メリットだけでなくデメリットも把握した上で「リスクを抑えた起業」を目指されることをおすすめします。

本項では自営業のメリット・デメリットや、自営業のリスクを減らす対策について解説します。それぞれ順に詳しく見ていきましょう。

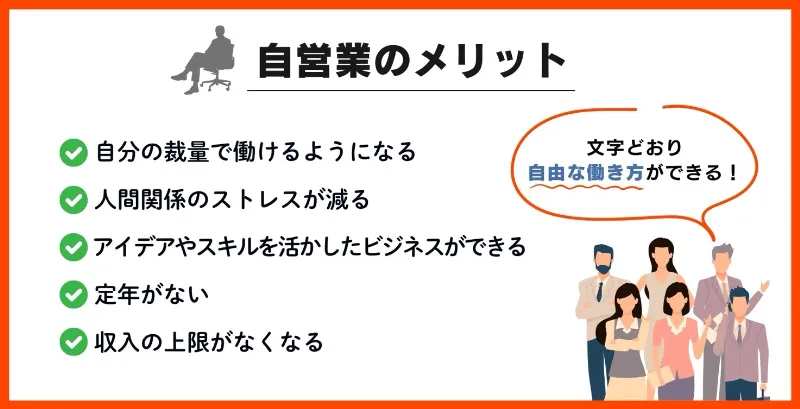

自営業のメリット

- 自分の裁量で働けるようになる

- 人間関係のストレスが減る

- アイデアやスキルを活かしたビジネスができる

- 定年がない

- 収入の上限がなくなる

自営業のメリットとして、自分の裁量で働けるようになることがあります。

自分で働く時間や場所を決定できるため、自由なライフスタイルを実現できるのは大きな魅力です。

また、上司や同僚との煩わしい関係から解放されて人間関係のストレスが減り、仕事に集中しやすくなるメリットもあります。自分のアイデアやスキルを活かして独自のビジネスを展開できるため、自己表現の場が広がることも自営業の大きな利点でしょう。

それから自営業には定年がないため、年齢に関係なく働き続けることができ、ライフプランに柔軟性を持たせられるのも魅力的です。収入の上限もないため、努力や成果に応じて収入が増え、モチベーションを保ちながら仕事を続けることができます。

これらは、自営業だからこそのメリットとも言えるでしょう。

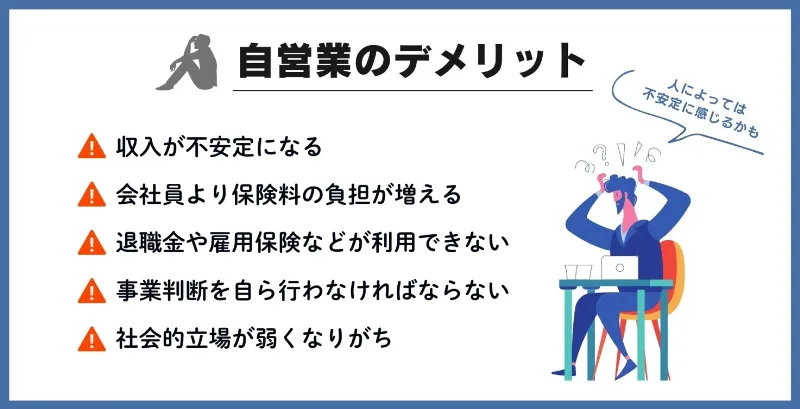

自営業のデメリット

自営業にはメリットも多い一方で、デメリットもあります。

- 収入が不安定になる

- 会社員より保険料の負担が増える

- 退職金や雇用保険などが利用できない

- 事業判断を自ら行わなければならない

- 社会的立場が弱くなりがち

自営業は収入が仕事の量や契約状況に左右されやすく、会社員に比べると不安定になりやすいです。安定した収入を確保するためには工夫や努力が求められます。

また自営業になると国民健康保険・国民年金に加入しますが、会社員のように労使折半ではないため保険料の負担が増える点もデメリットです。これらは家族がいても扶養の概念がなく、会社員と比べると月々の支出は多くなります。

退職金や雇用保険などの福利厚生が利用できないため、将来に備えるための自己資金を準備する必要がある点にも要注意です。

また自営業者は事業判断を自ら行わなければならないため、経営に関する知識や意思決定能力が求められます。これらのデメリットを克服するためには、自己管理能力や事業運営に対する柔軟な対応が必要です。

なお、自営業は会社員と比べると、社会的な立場が弱くなりがちな傾向にあります。特に個人事業主やフリーランスは、法人に比べるとやや立場が弱くなりがちですので注意が必要です。

例えばフリーランスが住宅ローンを申し込む場合「収入が不安定」という理由で審査に落ちたり、融資額がかなり低く提示されたりするケースが多くみられます。ビジネスでも、クライアントとの交渉において不利な条件を提示される場合があるかもしれません。

自営業のリスクを減らすには?

自営業のリスクを減らすためには、以下の方法・考え方を取り入れましょう。

- フリーランス保険を活用する

- フリーランス新法について理解し、契約に活かす

<個人事業主や法人>

- 現実的な事業計画を立てる

- 資金計画を徹底する

フリーランス:保険の活用・フリーランス新法の内容を把握する

フリーランスは業務委託で働く都合上どうしても立場が弱くなるため、フリーランス向けの保険の活用、およびフリーランス向けの法律への理解を深めることが重要です。

フリーランス向けの保険とは、業務上の事故や納品物の欠陥、著作権侵害などの“よくあるトラブル”をカバーしてくれる保険です。比較的少額な料金で幅広い範囲を補償してもらえるため、加入しておいて損はないでしょう。

補償範囲は各保険によって異なるため、あらかじめ確認してから加入を検討されることをおすすめします。

◼︎フリーランス向け保険についての参考サイト(外部リンク)

フリーナンスby GMO

フリーランスの保険(プロフェッショナル&パラレルキャリア フリーランス協会)

また「フリーランス新法」に則した契約を結ぶことが重要です。

2024年11月1日から施行されたフリーランス新法では、契約内容の透明化や支払いの遅延防止が進められます。この新法に基づいた契約を結ぶことで、業務を行う際の法的な安全性が高まり、トラブルを回避しやすくなります。

そのためには、フリーランス新法への理解を深めておきましょう。

◼︎フリーランス新法についての参考サイト(外部リンク)

公正取引委員会フリーランス法特設サイト

個人事業主や法人:現実的な事業計画を立てる・資金計画を徹底する

また個人事業や法人として起業する場合は、あらかじめ綿密な事業計画を作成してから準備を進めていきましょう。事業の方向性や目標、進捗状況を把握するために具体的かつ現実的な計画を立てることで、予期しない事態に対する準備ができます。

そのほか、資金計画を徹底することもリスク管理には欠かせません。収支のバランスを保ちながら必要な資金を確保することで、突発的な支出に対応できる体制を整えることができます。

資金繰りが安定していれば事業が継続しやすくなり、安心して運営を続けられるでしょう。

自営業を始める方法とは?

自営業を始める方法は大きく分けて2つです。

- 開業届を提出し「個人事業主」になる

- 法人を設立し経営者になる

開業届を提出し「個人事業主」になる

個人事業主やフリーランスとして自営業を始める場合は、税務署へ「開業届」を提出すればOKです。

開業届は税務署の窓口でもらえるほか、国税庁のWEBサイトからもダウンロードできます。

青色申告を利用したい場合は、併せて「青色申告承認申請書」を作成し、一緒に提出しましょう。

参考リンク:[手続名]個人事業の開業届出・廃業届出等手続|国税庁

【開業届についての関連リンク】

法人を設立し経営者になる

「会社として事業を行いたい」という場合は、法人を設立する方法もあります。

法人の設立には「法人登記」が必要です。法人登記には定款を作成し、所定の書類を作成したうえで設立登記を行う必要があります。

法人登記には登録免許税などの費用もかかりますので、あらかじめ準備したうえで手続きを行いましょう。

【会社設立・法人登記についての関連リンク】

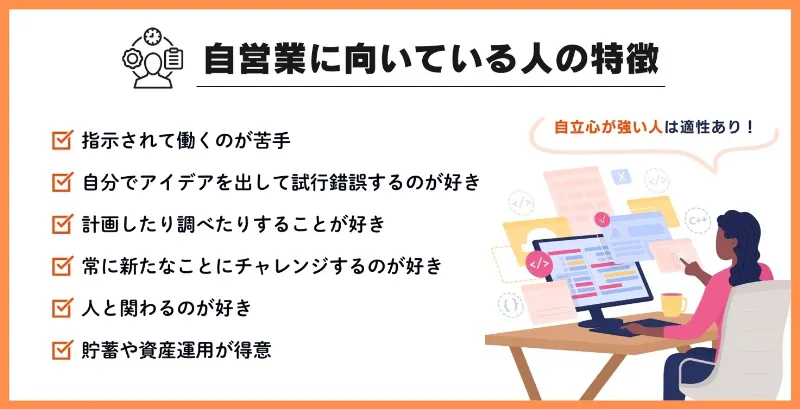

自営業に向いている人の特徴と注意点は?

自営業に憧れている人の中には、「柔軟な働き方をしたいけれど、自分が自営業に向いているかわからない……」という方も多いかもしれません。特に、会社員として安定した生活をしている場合、自営業の世界に足を踏み入れることに躊躇するのは自然なことです。

ここでは、自営業に向いている人の特徴や、自営業をスタートする際の注意点をご紹介します。独立の判断のひとつとして、参考にしてみてください。

自営業に向いている人の特徴

以下の特徴に当てはまる人は、自営業に向いています。

- 指示されて働くのが苦手

- 自分でアイデアを出して試行錯誤するのが好き

- 計画したり調べたりすることが好き

- 常に新たなことにチャレンジするのが好き

- 人と関わるのが好き

- 貯蓄や資産運用が得意

自営業となると自身でビジネスを考え、試行錯誤し、計画をしながら事業を進めていかねばなりません。

よって自立心があり、自らビジネスの活路を切り開いていくバイタリティ(行動力)のある人こそ自営業に向いています。

また新しいことへの好奇心が強く、人と関わるのが好きな方も自営業向きです。自分自身でビジネスのチャンスを掴み、人脈を築いていくことで事業が盤石なものになっていきます。

ちなみに自営業を始めると収入が不安定になりやすいため、貯蓄や資産運用の知識は必須です。計画的にお金を使うための知識や自制心があると、自営業が安定しやすくなります。

反対に「貯金があってもすぐに使ってしまう」という方は、資金ショートや廃業・倒産に陥る危険があり危険です。このような方は会社勤めのほうが安定した生活を送れるでしょう。

【自営業・起業家に向いているかさらにチェックしたい場合はこちら▼】

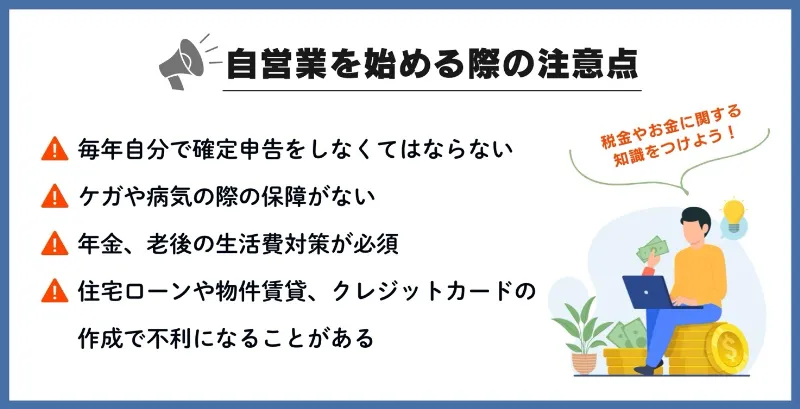

自営業を始める際の注意点

自営業を始めるにあたって、知っておきたい注意点がいくつかあります。

- 毎年自分で確定申告をしなくてはならない

- ケガや病気の際の保障がない

- 年金、老後の生活費対策が必須

- 住宅ローンや物件賃貸、クレジットカード作成で不利になることがある

毎年自分で確定申告をしなくてはならない

個人事業主やフリーランス、法人経営などの自営業者は、毎年確定申告をする必要があります。そのためには帳簿付けなどの事務作業が定時的に発生する点にも注意しましょう。確定申告を忘れてしまうと「脱税」扱いになり、追徴課税などの措置が取られてしまいます。

※お金はかかりますが、税理士に帳簿付けや確定申告を代行してもらうことも可能です。

ケガや病気の際の保障がない

また自営業の場合、会社員の「雇用保険」のようなケガ・病気で仕事ができないときの保障がありません。いざというときに収入が途絶えるリスクがあることを知っておき、民間の収入保障保険などに加入しておくか、蓄えをしておく必要があるでしょう。

年金、老後の生活費対策が必須

老後においても同じで、会社員のような二階建ての年金(厚生年金+国民年金)ではなく国民年金のみでの給付になるので、iDeCoや国民年金基金などの「第三の年金」にて準備しておくことが必須です。

住宅ローンや物件賃貸、クレジットカード作成で不利になることがある

自営業者(とりわけフリーランスや個人事業主)は会社員に比べると、住宅ローン審査やマンションなどの賃貸申し込み、クレジットカードの作成審査において不利になるケースがあります。

これは収入が不安定で、返済の信用性が疑われることがあるためです。

ローンやクレカ対策としては、会社員のうちに申し込んでおくか、自営業でも申し込みやすい金融機関を選ぶ方法が考えられます。

今現在会社員として働いていて、ゆくゆくは自営業をしたい……という方は、長期的な視野で準備を進めていくことをおすすめします。

自営業をスタートするなら!

【月額990円から】

格安バーチャルオフィスのレゾナンス

自営業成功のためのポイント

最後に、自営業を成功させるためのポイントをご紹介します。

- 開業・法人登記の手順を知っておく

- 税金や保険の仕組みへの理解を深める

- 資金管理と経費を把握する

- マーケティングと顧客獲得の戦略について学ぶ

- 最初は小さな規模でスタートする

自営業を始める際には所定の手続きが必要になりますし、税金や保険、資金の管理等も原則として自ら行わなくてはなりません。また、全ての経営判断を自分で行う必要がある以上、経営やマーケティングに関する知識も必須です。

さっそく、各項目について詳しく見ていきましょう。

開業・法人登記の手順を知っておく

自営業を始めるには、まず開業手続きや法人登記の方法を理解することが重要です。

個人事業主の場合、税務署に「開業届」を提出すれば事業を始められます。

また青色申告を利用するには「青色申告承認申請書」を提出し、承認を受ける必要があります。

青色申告の承認を得ると、特典として「青色申告特別控除」という所得控除や、赤字の繰越などの税制優遇を受けることができます。

一方、法人を設立する場合は、法務局で会社設立登記を行う必要があります。

法人登記には定款の作成や公証人による認証、資本金の払い込みなどの手続きが必要です。

法人化すると個人事業主よりも税制面で有利な場合もありますが、設立費用や運営の手間はやや多くなります。

あらかじめ両方のメリット・デメリットを把握した上で「やりたい事業にはどちらが合っているのか?」を慎重に判断しましょう。

【開業・法人登記についての関連リンク】

開業届提出の必要書類は?提出の方法や書き方を解説

会社設立の流れや手順・費用について解説!設立のメリットとは?

税金や保険の仕組みへの理解を深める

自営業を運営する上で税金や保険の仕組みを理解することは欠かせません。

まず、税金では所得税、住民税が発生します。「年間売上が一定額を超える」など、一定の条件を満たした場合は消費税も納めることになります。

税金や保険の仕組みを理解し、節税対策についてもあらかじめ学んでおくことで、安定した事業運営が可能となります。

個人事業主

個人事業主の場合、所得税、住民税のほか、一定以上の売上で個人事業税、消費税が課せられます。

【税について】

所得税は利益に応じて課税され、青色申告を利用すれば税額控除などの特典を受けられます。また経費を正しく計上するとともに、iDeCoや小規模企業共済、ふるさと納税などを活用すれば控除が受けられ、節税につながります。

【保険について】

保険面では原則として国民健康保険や国民年金をすべて自己負担で支払う必要があるため、生活設計の見直しも必要になるでしょう。

なお、国民年金には厚生年金のような“年金の2階建て部分”がないため、将来の年金額が少なくなる可能性があります。年金額を増やしたい場合は個人年金やiDeCo(個人型確定拠出年金)の加入も検討してみましょう。

【個人事業主の税金・保険についての関連リンク】

個人事業主が納める税金の種類は何種類?計算の方法や節税対策を徹底解説

個人事業主が加入すべき社会保険はどれ?種類と手続き、保険料について解説

法人

個人事業主に比べると法人は税金・保険の仕組みが複雑です。

【税について】

まず、法人には法人税・法人住民税・法人事業税、条件を満たせば消費税(国税・地方税)や特別法人事業税も課せられます。

法人税は会社の利益に対して課税されるもので、個人事業主の所得税とは異なる税率で運用されている税です。所得によっては法人化することで、個人事業以上の税制優遇が得られる可能性があります。

また法人は一定の売上を超えると課税事業者となり、消費税の納税義務が生じます。事業規模が成長し規定以上になると、法人事業税も課せられるようになります。

法人住民税については国と地方の両方で発生し、赤字の場合でも均等割部分の納付義務が生じますので注意しましょう。

【保険について】

保険面では、法人として健康保険や厚生年金保険に加入する必要があり、社員と共に会社が一部負担します。さらに法人の場合、労災保険や雇用保険も必須となり、従業員を守るための責任が生じます。

このように法人は税制・保険面でのルールや手続きが多くなりますが、一方で経費計上できる費用の範囲が広く、赤字の繰越年数が最大10年になるなど、節税につながる優遇措置もあります。これらをうまく活用し、安定した運営を目指しましょう。

【法人の税金・保険についての関連リンク】

法人税の仕組みとは?対象となる法人や申告&納付期限、税率・計算方法・納付方法を徹底解説!

社会保険と国民保険の違いを解説!切り替え手続きの流れやタイミングも紹介

資金管理と経費を把握する

自営業を成功させるためには、資金管理と経費の把握が不可欠です。

ビジネスを継続するには、事業の収入と支出を正確に記録し、キャッシュフローを把握しましょう。定期的に収支の状況を見直し、無駄な支出を削減することで安定した運営ができます。

また、経費として計上できる項目を理解しておくことも大切です。事業に関連する支出は経費として申告できるため、税金面で有利に働きます。

例えばオフィスの賃料や通信費、広告費などは経費に計上できます。自宅でビジネスを始めた場合は、家賃や水道光熱費も経費に含めることができます。

税制を理解し必要な経費を適切に管理して資金を効率よく活用できるようになれば、事業を成長させやすくなるでしょう。

マーケティングと顧客獲得の戦略について学ぶ

自営業を成功させるためにはマーケティングと顧客獲得の戦略を学び、実践することが重要です。

まずターゲット顧客層を明確にし、ニーズに合った商品やサービスを提供します。

このとき、オンライン広告やSNSを活用したデジタルマーケティングを活用されることをお勧めします。これらは低コストで広範囲にアプローチできるため、起業初期にも取り入れやすい販促方法です。

また顧客との信頼関係を築くため、対応やアフターサービスに注力し、リピーターを増やして安定した収益基盤を作ることも重要です。

顧客に愛される企業・事業主となれば、競争の激しい市場でも事業を発展させられる可能性が高まるでしょう。

【マーケティングや顧客獲得の戦略についての関連リンク】

ビジネスにおける「エンゲージメント」とは?重要性や高める方法を紹介

起業したい人は何から始めるべき?必要な5つの知識と4つのすべきこと

最初は小さな規模でスタートする

自営業を成功させるためには、最初は小さな規模でスタートすることが効果的です。いわゆる「プチ起業」や自宅起業、週末起業などがこれに該当します。

小規模スタートすることで、リスクを最小限に抑えつつ事業運営で必要な知識や経験を積むことができます。

また、初期投資を抑えることで資金の負担が軽減され、安定した経営が可能になります。

少しずつ業務の流れや顧客ニーズを把握し、拡大のタイミングを見極めることで、失敗を防ぎながら着実に事業を成長させられるでしょう。

【小規模での起業についての関連リンク】

低コストで始められる起業の仕方とは?アイデアや起業の流れを解説

週末起業とは?メリットやおすすめの起業アイデア6つ、成功事例や失敗しないコツを紹介

リスクを抑えて小さく起業するなら!

月額990円からの

格安バーチャルオフィス・レゾナンス

自営業として独立するなら格安バーチャルオフィス・レゾナンス!

本記事では自営業の定義や会社員との違い、起業成功のためのポイントや注意点をご紹介しました。

自営業は自身で考えたビジネスができる点が大きな魅力です。会社員に比べれば自由な働き方もできますし、相応の資金を貯めて会社を立ち上げれば規模の大きなビジネスも実現可能です。

ただし、自営業は会社員に比べると社会保障が少なく、収入も不安定になりやすいという側面もあります。自営業で成功するには、ご自身の将来のビジョンを明確にするとともに、目標を達成するためのロードマップを作り、着実に行動を重ねていくことを心がけるようにしましょう。

なお「資金は少ないが起業してみたい」という場合は、バーチャルオフィスを使って低コストで起業する方法もあります。

【レゾナンスなら月額990円から一等地のオフィス住所が使える!】

レゾナンスは、月額990円からご利用いただけるバーチャルオフィス(ビジネス用住所)です。

当レゾナンスでは東京・横浜の一等地住所や郵便物転送がご利用いただけるサービスを提供しており、賃貸オフィスのような高額な初期費用は不要。

最短即日でご利用可能(※)なため、コストを抑えてすぐに起業したい方にぴったりです。

※ご利用開始には契約手続き(ご入金、ご本人様確認含む)が必要です。

レゾナンスの住所は販促ツール・開業届・法人登記に使える!

レゾナンスで提供している住所は、名刺やHPへの記載などにご利用いただけるだけでなく、個人事業の開業届、および法人登記の本店所在地の住所としてもご利用可能です。

また、ネットショップ等で掲載する「特定商取引法に基づく表記」ページの連絡先住所としてもご記載いただけます。よって、低コストでオフィス住所を使いたい方はもちろん、

「自宅で自営業をしたいけれど、ビジネスに自宅住所を使いたくない」

「規約の関係で自宅住所を商用利用できない」

という方にもおすすめのサービスとなっております。

レゾナンスは住所だけじゃない!サービスや特典も豊富

レゾナンスでは、格安バーチャルオフィスながらも以下の多種多様なサービスをご提供しております。

- 月額990円からビジネス用住所&郵便転送が利用できる!

- 2024年11月時点で東京・横浜の一等地に12店舗展開

- 全店舗に貸し会議室あり

- 渋谷駅前店ではコワーキングスペースを完備!(17席/貸し会議室あり)

- 4つの銀行を紹介可能!法人銀行口座の作成に便利!

- 郵便転送は月1回or週1回! 荷物の受け取り&転送もOK

- 郵便物は無料で写真通知!破棄やスポット転送もボタン1つで指示OK

- 便利な転送電話番号、電話秘書代行サービスあり!

- プライベートロッカーや専用/共用FAX等の豊富なオプションあり

- 個人事業は屋号で郵便物を受け取り可能!

- 起業に役立つ30種類以上の会員特典あり

- 受付スタッフ常駐で来客時の対応も安心!

事業規模を問わず役立つオフィス機能が揃っていて、全店舗にスタッフが常駐しているバーチャルオフィスが月額990円からご利用いただけるのはレゾナンスならでは。

「自営業を始めたい」とお考えの方は、ぜひレゾナンスのバーチャルオフィスをご活用ください!